遺産にかかる相続税は、基礎控除額までなら無税となる。基礎控除額を超えたとしても、その相続税が各相続人に適用される税額控除以下であればそれも無税だ。相続税がいくらまで無税になるかを知れば、今後どのような相続税対策が必要になるかを見極めることができる。

今回は、相続税がいくらまで無税になるかについて、相続税の計算の仕組みや相続税を無税にするためのポイントを解説する。

相続税の計算の仕組み

相続税は、相続人や受遺者(遺言で財産を受け取った人)が、それぞれ被相続人から取得した財産を合計し、そこから「基礎控除額」を差し引く。この時点で残額がなければ、相続税は無税である。

残額があれば、法定相続分に分けて相続税の総額を計算し、相続人や受遺者ごとに、実際に取得した財産の価格に応じて振り分ける。振り分けられた税額について、相続人に適用できる税額控除があればそれを差し引く。このときの税額がその相続人に適用できる控除額以下であれば、その人の相続税は無税となる。

以上の計算の仕組みから、相続税は以下のようになる。

・課税価格の合計が相続税の「基礎控除額」までなら無税

・基礎控除額を超えても、相続税が各人の「控除額」までなら無税

課税価格の合計が「基礎控除額」までなら相続税は無税に

●相続税がかかる相続財産とは?

相続税の計算を行う際は、まず何が相続財産となるのかを確認しよう。基本的には、被相続人の名義である財産すべてである。被相続人名義の預貯金、不動産(家屋、土地)などが該当する。ただし被相続人名義の財産でも、非課税になる財産もある。非課税財産については後半で解説する。

●相続税の「基礎控除額」とは

相続税の課税対象となるのは、相続人らが相続した財産より算定した「課税価格の合計」から「基礎控除額」を差し引いた残額である。そのため「課税価格の合計」が「基礎控除額」以下であれば、課税対象がないため相続税はかからない。

<相続税の基礎控除額>

3000万円 + 法定相続人 × 600万円

相続税がいくらまで無税になるか、目安としてよく示されるのは「相続財産の総額が3600万円以下」である。一般的に相続税について考えるのは、自分に相続権があることを知っている法定相続人だ。少なくともその人物を含めた1人は法定相続人がいるはず、という考えのもと、「相続税が無税になるライン」≒「相続財産の総額が3600万円以下」としているのである。

法定相続人の数が3人なら基礎控除額は4800万円になり、逆に法定相続人のいない人から遺贈などによって財産を取得するときの基礎控除額は3000万円になる。(相続税法基本通達15-1)

| 法定相続人の数 | 基礎控除額 |

|---|---|

| 0人 | 3,000万円 |

| 1人 | 3,600万円 |

| 2人 | 4,200万円 |

| 3人 | 4,800万円 |

| n人 | 3,000万円+600万円×n |

(参考 : 国税庁 パンフレット「暮らしの税情報」(令和2年度版) を元に作成)

●法定相続人とは

相続税の基礎控除額における「法定相続人」は、基本的には民法で定められている「相続人」と同じだが、以下の場合は税法独自のカウントルールがある。

・相続放棄があったとき

・養子が2人以上いるとき

<民法で定められている相続人>

被相続人の配偶者は常に法定相続人となり、それ以外は、まず被相続人の子、子がいなければ親や祖父母など直系尊属、直系尊属がいなければ兄弟姉妹となる。

| 法定相続人 | ||

| 配偶者 (常に相続人) | 第1順位 | 子 |

| 第2順位 | 直系尊属 | |

| 第3順位 | 兄弟姉妹 | |

相続開始のときに、配偶者がいれば法定相続人のパターンは、以下のようになる。

・配偶者+子

・配偶者+直系尊属

・配偶者+兄弟姉妹

・配偶者のみ(子、直系尊属、兄弟姉妹がいない)

逆に配偶者がいなければ、法定相続人は、以下のいずれかになる。

・子のみ

・直系尊属のみ

・兄弟姉妹のみ

・なし

なお、子と兄弟姉妹には代襲相続があるため、いないからといって次の順位が必ず相続人になるとは限らない。

<相続税法上の法定相続人(民法と異なる部分)>

・相続放棄があったとき

相続放棄が行われると、民法の相続ルールではその人が最初から相続人でなかったものとして扱う。これに対し税法の法定相続人のルールでは、相続放棄が行われる前の状態で法定相続人をカウントする。(相続税法第15条第2項)

・養子が2人以上いるとき

被相続人に養子縁組をした子がいれば、第1順位の子として相続人となる。養子が複数いる場合、民法の相続ルールでは全員が相続人となるが、税法の法定相続人のルールではカウントできる養子の人数に上限がある。(同項)

<法定相続人の数に計上できる養子の人数>

| 被相続人に実子がいるとき | 1人まで |

| 被相続人に実子がいないとき | 2人まで |

●相続税の「課税価格の合計」とは

相続税がかかるのは、相続財産より算定した「課税価格の合計」から基礎控除額を差し引いた残額である。よってこの「課税価格の合計」が低いほど、相続税を無税にしやすくなる。

一般知識としては「課税価格の合計≒遺産の総額」というイメージでよいが、相続対策を行う際は、課税価格の合計がどのように計算されるのかを知っておくと、効果的な相続税対策を行いやすい。

<課税価格の合計の計算方法>

「課税価格の合計」は、まず相続人や受遺者ごとに以下の手順で課税価格を計算し、合計する。

【各人の課税価格】

+相続や遺贈によって取得した財産

例:現金預貯金、不動産、有価証券、各種権利(例:ゴルフ会員権、貸付金などの債権)など

+みなし相続財産

例:生命保険金・死亡退職金のうち非課税限度額を超えるものなど

+相続時精算課税によって取得した財産

-債務控除・葬式費用(この時点でマイナスの場合は「0」とする)

+相続開始前3年間以内に受けた贈与

【課税価格の合計】

各人の課税価格の合計 → 課税価格の合計

「課税価格の合計」を下げるポイントは、相続税を無税にするためのポイントで解説する。

相続税が各相続人らの控除額までなら相続税は無税に

各相続人が負担する相続税には、相続人ごとに適用できる税額控除がある。主なものは、以下のとおりだ。

・配偶者の税額軽減

・未成年者控除

・障害者控除

●配偶者の税額軽減

被相続人の配偶者のための控除であり、配偶者が相続放棄をしていても遺贈などで取得した財産があれば適用できる。(同通達19の2-3)

計算は複雑なので省略するが、配偶者の課税価格が以下のいずれか大きいほうの金額を超えなければ、配偶者の相続税は無税となる

・1億6000万円

・配偶者の相続分

<配偶者の相続分>

| 相続人 | 相続分 |

| 配偶者のみ | 全財産 |

| 配偶者+子 | 2分の1 |

| 配偶者+直系尊属 | 3分の2 |

| 配偶者+兄弟姉妹 | 4分の3 |

※相続人が配偶者のみであれば、相続税は無税となる。

●未成年者控除

20歳未満の相続人に適用される控除である。相続放棄をしていても基本的には適用される。(同通達19の3-1)なお、成年年齢の引き下げにより、2022年(令和4年)4月1日以後は18歳未満となる。

<未成年者控除の額>

(20歳 - 相続開始時の年齢)× 10万円

【計算例】16歳2ヵ月の未成年者の場合

20歳 - 16歳(※)× 10万円 =40万円

(※)1ヵ月未満を切り捨て

●障害者控除

相続人が85歳未満で、かつ障害者であるときに適用される控除である。控除額は、一般障害者・特別障害者の2区分に分かれる。

<障害者控除の額>

・一般障害者の控除額

(85歳 - 相続開始時の年齢)× 10万円

・特別障害者の控除額

(85歳 - 相続開始時の年齢)× 20万円

<特別障害者の例>

・身体障害者手帳に身体上の障害の程度が1級または2級であると記載されている人

・精神障害者保健福祉手帳に障害等級が1級であると記載されている人

・常に就床を要し複雑な介護を要する人のうち、市町村の認定を受けている人

など

相続税を無税にするためのポイント

●基礎控除額を上げる

法定相続人の数が増えれば、基礎控除額を上げることができる。このことから、孫を養子にすることなどが相続税対策として考えられる。

ただし、養子は法定相続人としてカウントできる人数に制限があること、孫養子自身は相続税の2割加算の対象になること、その人物を法律上の子とすることに支障がないかなどを総合的に判断する必要がある。

●課税価格の合計を下げる

・生前贈与

被相続人の財産を生前に相続人らに贈与することで、課税価格の合計を引き下げることができる。特に、以下のうち非課税で贈与されたものは、仮に相続開始前3年以内の贈与になったとしても課税価格に加算されないメリットがある。

・住宅取得資金の贈与

・結婚子育て資金の一括贈与

・教育資金の一括贈与

・小規模宅地等の特例

宅地の相続において、その評価額を最大で80%減額できる特例である。ただし誰が相続するかによって、相続後の用途や保有期間などの要件が変わる。

注意点の多い特例だが、使えると使えないとでは税額にかなり差が生じるため、相続税対策では優先的に検討してほしい。

・生命保険の活用

生命保険金は、みなし相続財産として相続税の課税対象となるが、相続人が受け取る場合は「500万円 × 法定相続人の数」まで相続税がかからない。

生前に保険料を支払うことによって本来の相続財産を減らしながら、非課税限度額まで無税で受け取れるため、有効な相続税対策となる。

・債務控除・葬式費用を見落とさない

債務控除や葬式費用とは、被相続人の借入金などの債務や葬式費用を相続人らが負担する場合、その人の課税価格からその負担した金額を控除するというものである。

被相続人の未払いの医療費、固定資産税なども丁寧にチェックして計上することで、課税価格を引き下げることができる。

●控除額を活用する

最も効果的な税額控除は、配偶者の税額軽減である。配偶者の課税価格が1億6000万円か配偶者の相続分までであれば、すべて無税で相続できる。

ただし配偶者に相続財産を集中させると、次の相続(二次相続)の際、使い切れなかった遺産に再び相続税がかかることとなる。二次相続は、一般的に基礎控除額が前回の相続よりも減少しているため、あえて一次相続で配偶者に遺産を集中させないほうがトータルの相続税が安くなることがある。

相続税が非課税になる制度とは?

ここまで、相続財産がいくらまでなら相続税がかからないのかを解説してきた。しかし、そもそも課税価格としてカウントされない財産や制度もある。相続税の計算をする際は課税価格に入れないよう注意したい。

●非課税財産・葬式費用・債務

非課税財産とは仏壇や仏具、お墓で日常礼拝用のものを言う。こういった宗教的な財産にまで課税することは社会的な見地から望ましくないとして相続税の課税対象外とされた。ただし仏具・仏壇であっても投資用だったり商品だったりするのなら課税される。

葬式費用は遺産総額から差し引ける。例えば、葬儀費用や遺体・遺骨の回送費用、火葬・納骨の費用やお布施などだ。ただし初七日や法事の費用、香典返し、墓地・墓石の購入費用は含まれない。

債務とは被相続人の生前の借金や未払費用をさす。正味の遺産総額はプラスの相続財産からこの債務を差し引いて求められる。

債務になるのは相続開始時に金額が確定した借金や未払費用である。ただ未払税金は少し特殊だ。死亡時に支払額が分からなくても、相続人が故人に代わって支払わなくてはならないものなら債務として差し引ける。

しかし、お墓の未払代金など非課税財産に関するものや延滞税・加算税といった違反部分は債務にならない。

●死亡保険金・死亡退職金の非課税枠

死亡保険金や死亡退職金は相続税法上「みなし相続財産」として課税対象となる。このとき「500万円×法定相続人の数」という非課税枠が設けられている。

なお、適用対象者は相続人だけだ。孫や第三者に非課税枠は当てはまらない。また相続人であっても相続放棄をしたり、廃除・欠格で相続権を失っていたりすると非課税枠は使えない。

死亡保険金と死亡退職金は非課税枠を併用できるので、両方とももらっているなら最大「1000万円×法定相続人の数」が非課税になる。

●公益法人への財産の寄付

相続によって取得した財産を以下のような公益を目的とする組織に寄付した場合は、寄付した分の相続財産は課税対象とならない。

- 国や地方公共団体

- 特定の公益を目的とする法人

- 特定の公益信託

相続税額を計算してみよう

●相続税の税率は?

相続税額の算出方法は、もらった財産に直接税率を乗じるというものではない。遺産総額から基礎控除額を引いた金額を法定相続分で分割したと仮定したうえで相続税額を計算し、その後具体的な相続分に応じて本当の納税額を算出するといった流れになる。

この「法定相続分で分割したと仮定したうえで相続税額を計算」する際には相続税率を使う。具体的には法定相続分に応ずる取得金額に相続税率をかけ、その金額から控除額を差し引いたものが仮の相続税額となる。

以下の表では、法定相続分に応ずる取得金額とそれに対応した税率、控除額を一覧にしている。各人の相続税額を算出する際に確認してほしい。

| 法定相続分に応ずる取得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000万円以下 | 10% | 0円 |

| 1,000万円超3,000万円以下 | 15% | 50万円 |

| 3,000万円超5,000万円以下 | 20% | 200万円 |

| 5,000万円超1億円以下 | 30% | 700万円 |

| 1億円超2億円以下 | 40% | 1,700万円 |

| 2億円超3億円以下 | 45% | 2,700万円 |

| 3億円超6億円以下 | 50% | 4,200万円 |

| 6億円超 | 55% | 7,200万円 |

●実際の相続税額をシミュレーション

では、相続税がどれくらいになるかを簡単に試算してみよう。仮に1億円の相続財産(正味の遺産総額)を子ども2人で相続するとしよう。兄が8000万円、弟が2000万円相続する場合、計算は次のようになる。

1.正味の遺産総額から基礎控除額を差し引く

1億円-(3000万円+600万円×2人)=5800万円

2.法定相続分で按分する

法定相続分は1/2ずつなので、兄も弟もそれぞれ2900万円となる。

3.仮の相続税額を計算する

兄も弟もそれぞれ「2900万円×15%-50万円=385万円」となる。

4.相続税を合計して各人の相続税額を計算する

合計額は385万円+385万円=770万円になる。兄と弟のそれぞれの相続分に応じて計算すると次のようになる。

兄:770万円×(8000万円/1億円)=616万円

弟:770万円×(2000万円/1億円)=154万円

兄や弟が障害者や未成年に該当する場合、ここから障害者控除や未成年者控除を差し引くことになる。

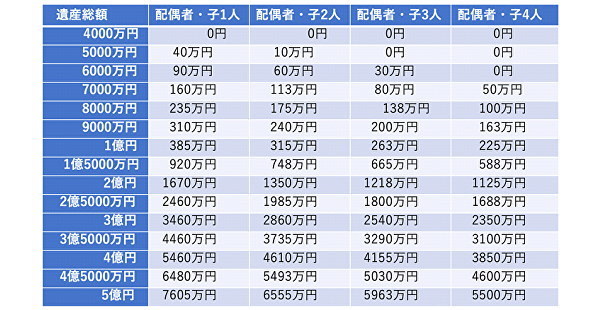

相続税額の目安を早見表で確認

遺産総額と法定相続人がわかれば、早見表を使って相続税の合計額を概算できる。

相続人に配偶者がいるか・いないかで相続税額が変わるので、それぞれのケースで相続税の目安を把握しよう。

●法定相続人が配偶者と子どもの場合

●法定相続人が子どものみの場合

相続税の申告が必要なケース・不要なケース

亡くなった人の財産を引き継いだからといって、必ず相続しないといけないわけではない。申告が必要なケースとしなくてよいケースがある。また「一見しなくてもよさそうだけど実は必要なケース」もあるので注意したい。

●必要なケース

相続税の申告が必要なのは「正味の遺産総額が基礎控除額を超えるとき」だ。基礎控除額は「3000万円+600万円×法定相続人の数」で計算する。基礎控除額の内容や法定相続人の考え方、正味の遺産総額の意味は次の記事を参考にしてほしい。

●不要なケース

相続税の申告がいらないのは、必要なケースと逆だ。「正味の遺産総額が基礎控除額以下のとき」である。

●税額0円のときは要注意

よくある誤解が「試算した結果、相続税額0円になったから申告しない」というものだ。相続税の計算過程で、小規模宅地等の特例や配偶者の税額軽減といった制度を利用した結果、納めるべき税額が0円になることがあるからだ。

これらの制度は申告書の提出を条件にしている。税務署側で内容を確認しないと、適切に計算したかどうか分からないからだ。無申告だと適用されず、後日税務署から連絡があり、無申告加算税といった余計なペナルティを支払う破目になりかねない。

「正味の遺産総額」は各種節税策を講じる前の金額で判断しよう。

相続税の相談は税理士に

相続税は、課税価格の合計が相続税の基礎控除額までなら無税となり、基礎控除額を超えても相続税が各相続人の控除額までなら無税となる。

どの相続税対策が良いかは、財産の内容、家族の状況や被相続人自身の考え方などで異なる。家族のために最適な対策を探すなら、税理士に一度相談しておくと安心だ。

- 相続税の申告に必要な書類とは?必要書類や添付書類はいつから集めるべきか

- 相続税の申告期限はいつまで?期限を過ぎた場合のペナルティ、対処法を解説

- 相続税額の2割加算とは?相続税対策の思わぬ落とし穴

- 不動産にかかる相続税の仕組み、節税するための4つのポイントを解説

- 相続税の基礎控除はなぜ改正になった?背景と内容を解説

- 相続税の基礎控除について徹底解説!

- 相続税はいくらからかかるのか?具体的な計算方法や仕組みを解説

- 相続税を減らす配偶者控除とは何か?

- どのような相続税対策が有効か?具体的に紹介

- 相続税早見表の見方とは?使用方法を詳しく解説

- 路線価を使った相続税の計算方法を紹介!

- 相続税控除の種類と概要を紹介!計算方法も解説

- 相続税改正に関するポイントは?まとめて解説

- 相続税の申告期限は?延長できるケースも解説

- 相続税はいくらまで無税?計算の仕組みを解説

- 相続の税金はどう計算する?納付方法とペナルティも解説

- 相続税の税率は何%?相続税の計算の流れと節税のコツも解説

- 相続税はどうやって計算する?計算方法や控除の仕組みを解説!

- 相続税の申告は10ヵ月以内!申告の方法やペナルティも解説

【関連記事】

・これからの相続トラブルに「デジタル資産」あり ? 注意点を解説

・10年後も食える人・食えない人の決定的な違い

・老後破産に陥りやすい人の特徴とは 予防対策を考える

・実は不動産投資で失敗している人は多い!