相続対策として、生前贈与を検討している方も多いのではないでしょうか。

しかし、「贈与税はどれくらいかかるの?」「節税対策はあるの?」といった疑問を持つ方もいるでしょう。

本記事では、生前贈与のメリットやデメリット、贈与税の仕組みと計算方法、そして節税対策について詳しく解説します。

- 法改正により相続前7年間の贈与額が課税対象になるので生前贈与は早期に始めることが重要。

- 生前贈与は財産を特定の相続人に配分できるため、節税と相続トラブルの回避に有効。

- 教育資金や住宅取得資金の特例など非課税制度を活用することが節税の鍵。

目次

法改正による贈与税・相続税の制度変更とその影響

はじめに、生前贈与を検討しており税金について調べている方のために、最近施行された贈与税と相続税の法改正について解説します。

2023年に相続税・贈与税に関する法律が改正され(令和5年度税制改正)、2024年1月に施行されています。

この制度改正により、主に4ヵ所が変更となりました。

このうち、相続税と贈与税で特に注目したいのは、改正1と改正3・4です。

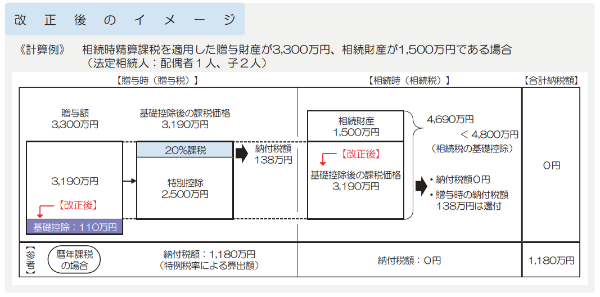

【改正1】相続時精算課税に係る基礎控除の創設

これまで相続時精算課税には設定されていなかった基礎控除が新たに創設されました。

【改正2】相続時精算課税に係る土地又は建物の価額の特例の創設

相続時精算課税の適用を受けて贈与された土地や建物が災害により一定の被害を受けた場合、一定の要件を満たすことで、その土地や建物の価額を再計算し、災害による被災価額を控除した残額を基に相続税を計算することが可能です。

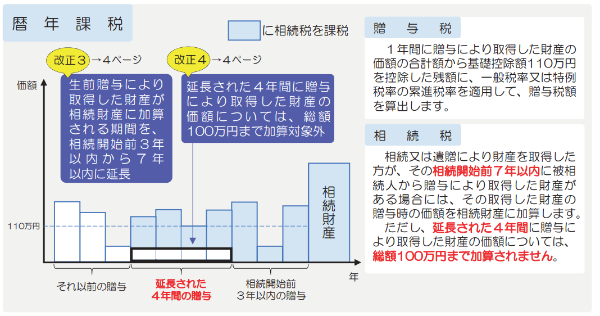

【改正3・4】暦年課税による生前贈与の加算対象期間等の見直し

改正前は、「相続の開始前3年以内」に、被相続人から暦年課税で生前贈与を受けていた場合は、その贈与で取得した財産の価額を相続税の課税価格に加算しなければなりませんでした。

これが、改正後は「相続の開始前7年以内」に延長されました。

たとえば、親が子に毎年生前贈与を100万円前後ずつおこなっているケースです。

これまでは、子は母が亡くなった日からさかのぼって「3年」の贈与額(この場合は約300万円)を相続財産として加算していました。

改正後は「7年」になるので、この場合は約700万円が相続財産に加算されてしまいます。

ただし、延長された4年間に贈与された価額については、総額100万円までは加算の対象外です。

法改正の影響をできるだけ減らして生前贈与するには?

上記の税制改正の影響を少なくするには、以下の方法があります。

1. 生前贈与を早めに(贈与者が元気なうちに)開始して、年月をかけて多くの財産を贈与する

2. 生前贈与加算の対象者ではない人(相続・遺贈・相続時精算課税にかかる贈与によって財産を取得した人)に贈与する

このうち「2」には「孫」が当てはまります。

孫は相続人ではなく、遺贈や相続時精算課税制度の利用がなければ、贈与した人が亡くなってもそれまでに贈与された財産が相続税の加算対象になることはありません。

孫がいる人で相続税が不安という人は、早めの贈与を検討してみましょう。

関連記事

孫への生前贈与、非課税はいくらまで?やり方や注意点を解説

生前贈与を活用したほうがよいケース

上述した税制改正により、生前贈与を利用するか迷う人もいるかもしれません。

しかし、贈与税が相続税の軽減対策になることは間違いありません。

また、資産の多寡ではなく、相続で起こる家族間のトラブル回避のため、生前贈与を活用する方法があります。

ここでは生前贈与を活用したほうがよいと考えられるケースを紹介します。

1.相続税がかかることが確実な場合

相続税は2015年に基礎控除額が4割引き上げられ、相続税の課税対象となった人が大幅に増加したという経緯があります。

以前は相続税の課税対象になるのは一部の資産家だけで、「自分は関係ない」と思っていた人が大半でしたが、現在はそうではありません。

相続税を軽減するためには、相続が発生するまでに財産を減らすことが最もシンプルな方法です。

生前贈与によって相続財産をあらかじめ分散させることで、相続財産を減らし、結果的に相続税にかかる税率を下げることができます。

相続税が発生する人(相続税の基礎控除額以上の資産がある人)は、対策として生前贈与を早めに検討しておいたほうがよいでしょう。

相続税と贈与税の税率については後ほど紹介します。

2.特定の相続人に財産を集中させたい場合や相続トラブルを回避したい場合

生前贈与の相続と比較した際のメリットは、その財産を所有している本人が、自分の意思で財産の分配の比率や、財産を渡す相手を決められることです。

本人が亡くなった後、遺言だけでは争いの原因となる可能性があります。

実際、家族間の遺産分割にかかわる相続トラブルは、相続財産5,000万円以下の家庭が8割近くを占めるそうです。

生前贈与によって、特定の相続人への財産移転を確実におこなうことができます。

また複数の相続人がいる場合は、あらかじめ贈与をおこなっておくことで、相続が発生した際に指名した相続人が被相続人の財産を受け取れる可能性が高くなります。

相続人同士の争いも起きにくくなるでしょう。

関連記事

相続トラブルに強い弁護士の選び方と費用の相場をわかりやすく解説

3.将来、資産価値が上昇する可能性がある財産を持っている場合(相続時精算課税制度の活用)

このケースを紹介する前に、相続時精算課税制度について簡単に説明します。

相続時精算課税制度は、「相続財産の前払い」のようなものと考えるとわかりやすいかもしれません。

相続時精算課税制度で贈与された財産には、基礎控除110万円を超えた累計2,500万円までは贈与税がかかりません。

さらに、今回の法改正により、年110万円の基礎控除が追加され、より多くの財産を贈与できるようになりました。

この基礎控除は生前贈与加算の対象外のため、贈与後に相続が発生しても、贈与税が課されることはありません。

この方式で生前贈与された財産は、「相続時」の「精算課税」という名称どおり、相続の際には相続財産に含めて課税されます。

そのため、メリットがないと考えてしまう人もいるかもしれません。

この制度を利用するメリットは、将来的な資産の値上がりを見込んで、評価額が低いタイミングで贈与できる点です。

たとえば、将来的に値上がりが見込まれる不動産などの資産で、効果が期待できます。

贈与されたタイミングの額で計算されるため、評価額が低いうちに贈与することで、将来の相続税額を抑えることができます。

ただし、相続時精算課税制度は、一度利用すると暦年贈与制度に戻ることができません。

相続時精算課税制度の利用については、贈与の目的や将来の相続の見通しなどを検討し、税理士など専門家に相談することをおすすめします。

・【参考】贈与財産にかかる税率と相続税の税率の比較

【速算表(一般贈与財産用)】

| 基礎控除後の課税価格 | 税率 | 控除額 |

|---|---|---|

| 200万円以下 | 10% | − |

| 300万円以下 | 15% | 10万円 |

| 400万円以下 | 20% | 25万円 |

| 600万円以下 | 30% | 65万円 |

| 1,000万円以下 | 40% | 125万円 |

| 1,500万円以下 | 45% | 175万円 |

| 3,000万円以下 | 50% | 250万円 |

| 3,000万円超 | 55% | 400万円 |

【速算表(特例贈与財産用)】

| 基礎控除後の課税価格 | 税率 | 控除額 |

|---|---|---|

| 200万円以下 | 10% | − |

| 400万円以下 | 15% | 10万円 |

| 600万円以下 | 20% | 30万円 |

| 1,000万円以下 | 30% | 90万円 |

| 1,500万円以下 | 40% | 190万円 |

| 3,000万円以下 | 45% | 265万円 |

| 4,500万円以下 | 50% | 415万円 |

| 4,500万円超 | 55% | 640万円 |

【相続税の速算表】

| 法定相続分に応ずる取得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000万円以下 | 10% | - |

| 1,000万円超から3,000万円以下 | 15% | 50万円 |

| 3,000万円超から5,000万円以下 | 20% | 200万円 |

| 5,000万円超から1億円以下 | 30% | 700万円 |

| 1億円超から2億円以下 | 40% | 1,700万円 |

| 2億円超から3億円以下 | 45% | 2,700万円 |

| 3億円超から6億円以下 | 50% | 4,200万円 |

| 6億円超 | 55% | 7,200万円 |

同じ金額を「贈与した場合」と「相続した場合」で、どれくらい課税額が違うのかについては、以下の記事でシミュレーションしていますので参考にしてください。

関連記事

5000万円の贈与税はいくら?相続とどちらがお得?計算方法と節税対策を解説

生前贈与の5つのメリット

生前贈与のメリットを、あらためてまとめて見てみましょう。

1.一定金額までは贈与税がかからない方法がある(暦年贈与)

毎年一定額までであれば、贈与税がかからない「暦年贈与」という制度があります。

相続税の節税として贈与税を活用する場合、この制度をおすすめされることが多いでしょう。

関連記事

贈与税は110万円以下でもかかることがある?生前贈与の注意点を解説

2.相続税を減らせる

生前贈与によって財産を分散させることで、相続が発生した際の相続税額を大幅に減らすことができます。

特に高額な資産を持っている方にとっては、大きなメリットとなります。

3.生きているうちに自分の意思で財産を特定の人に残せる

遺言では相続が始まってから効力が発生しますが、生前贈与であれば、生きているうちに自分の意思で財産を特定の人に渡すことができます。

しっかりと話し合いをして贈与を公平におこない、受贈者と贈与者双方が納得することで、相続に関するトラブルを未然に防ぐことができるでしょう。

4.贈与時期を選択できるため評価額の上昇の影響を避けられる

不動産など、将来価値が上昇する可能性のある財産を、評価額が低い時期に贈与することで、相続時の評価額を抑えることができます。

5.直系卑属への非課税制度がある

直系尊属から直系卑属への贈与には、住宅取得資金、教育資金、結婚・子育て資金など、非課税となる特例があります。

これらの制度を利用することで、より多くの財産を贈与することができます。

次の章で詳しく紹介します。

直系卑属への贈与税非課税制度を紹介

直系卑属(子や孫など)への贈与については、教育資金、結婚・子育て資金、住宅取得等資金など、一定の要件を満たせば贈与税が非課税となる制度があります。

これらの制度を活用することで、より多くの財産を贈与することが可能となります。

| 制度名 | 非課税となる金額 | 利用できる資金 | 受贈者の年齢 | その他の要件の一例 |

|---|---|---|---|---|

| 教育資金の一括贈与 | 1,500万円 | 高等学校入学資金、大学入学資金など | 30歳未満 | 教育機関への支払いの証明が必要 など |

| 結婚や子育て資金の一括贈与 | 1,000万円 | 結婚式費用、子育て資金など | 18歳以上50歳未満 (贈与が令和4年3月31日以前の場合は、20歳以上50歳未満) | 受贈者の、贈与を受けた年の前年の所得が1,000万円以下 など |

| 住宅取得等資金の贈与の非課税制度 | 最大1,000万円 | 住宅の購入資金、リフォーム資金など | 20歳以上 | 住宅の床面積などの要件を満たす必要がある など |

詳しくは以下で解説します。

1.教育資金の一括贈与

制度の概要

直系尊属(両親・祖父母など)から、子または孫で30歳未満の者に、教育資金の一括贈与をおこなった場合、一定の金額まで贈与税が非課税となります。(令和8年3月31日まで)。

非課税となる金額

1,500万円

利用できる教育資金

高等学校入学資金、大学入学資金、留学資金など

注意点

制度の利用には、教育機関への支払いの証明など、一定の手続きが必要

2.結婚や子育て資金の一括贈与

制度の概要

直系尊属から、孫または子(直系卑属)で20歳以上50歳未満の者に、結婚・子育て資金の一括贈与をおこなった場合、一定の金額まで贈与税が非課税となります。

非課税となる金額

1,000万円

利用できる資金

結婚式費用、子どもの養育費など

注意点

受贈者の、贈与を受けた年の前年の所得が1,000万円以下であることなどの要件を満たす必要あり(令和7年3月31日まで)

3.住宅取得等資金の贈与の非課税制度

制度の概要

直系尊属から、子や孫に住宅取得等資金の贈与をおこなった場合、一定の金額まで贈与税が非課税となります。

非課税となる金額

最大1,000万円(住宅の床面積によって異なる)

利用できる資金

住宅の購入資金、リフォーム資金など

注意点

・贈与を受けた者が、一定の要件を満たす住宅(延床面積や築年数、省エネ性能など、一定の基準を満たすもの)を取得する必要がある

・受贈者が18歳以上であり、所得が2,000万円以下であること

・贈与された資金は住宅の購入や新築に充てること(令和8年12月31日まで)。

生前贈与をお得に活用する方法

より効果的に生前贈与を活用するには、いくつかのポイントがあります。

1.早く始める

前述したように、制度改正によって暦年課税制度の利用では、贈与者が亡くなってから7年さかのぼった年までの贈与額が相続財産に加算されてしまいます。

できるだけ早く将来を見据え、生前贈与を開始することが大切です。

2.多くの人へ贈与する

複数の相続人に分散して贈与することで一人当たりの贈与額を抑え、受贈者の贈与税の負担を軽減することができます。

暦年贈与に適しているといえるでしょう。

また複数の相続人全員に平等に贈与することで、相続後のトラブルを防止する効果が期待できます。

ただし、人数が多いことで、毎年の贈与の手続きなどが煩雑になるおそれがあります。

3.暦年贈与を活かす

毎年一定額までは贈与税がかからない暦年贈与を活用することで、贈与税の負担を大幅に軽減することができます。

長期的な視点で計画を立て、毎年コツコツと贈与をおこなうことで、より効果的な節税が可能です。

4.将来値上がりしそうな財産から贈与する

将来的に価値が上昇する見込みのある不動産や株式などを、評価額が低い時期に贈与することで、相続時の評価額を抑えることができます。

おもに高額になりやすく、今後値上がりすると予想される不動産が適しています。

最適な贈与タイミングを見つけることが重要になるため、専門家などに相談するとよいでしょう。

関連記事

生前贈与はなるべく早くはじめよう!生前贈与の非課税枠の使い方

生前贈与をおこなう場合の注意点

生前贈与は相続対策として有効な手段ですが、いくつかの注意点があります。

1.名義預金は贈与と認められない

贈与として認められるためには、贈与の意思表示、財産の移転、贈与契約書の作成など、一定の手続きが必要です。

名義預金は贈与の意思表示が明確でないため、贈与として認められない可能性があります。

そのため、相続が発生した場合、相続財産に含まれてしまうおそれがあります。

2.遺留分侵害額請求の枠を知っておく

法定相続人には、相続財産を取得する権利(遺留分)が認められています。

生前贈与によって遺留分が侵害されたと判断された場合、相続人は贈与を受けた者に対して「遺留分侵害額」の返還を求めることができます。

そのため、贈与をおこなう場合、遺留分を侵害していないか計算しておく必要があります。

3.定期贈与にならないよう注意する

毎年同じ金額を贈与することを繰り返し、贈与の意思が継続していると認められる場合、「定期贈与」とみなされる可能性があります。

見かけは分割して何年かにわたって贈与されていても、実質は「最初から一定額の財産を贈与する予定だった」とされ、総額に対して贈与税が課税されてしまいます。

そのため、定期贈与とみなされると、暦年贈与の非課税枠が適用されず、贈与税の負担が増える可能性があります。

これを防ぐには、毎年、毎月同じ日や同じタイミングで贈与を行わないこと、同じ額を贈与しないことという工夫が必要です。

4.自分の老後の生活費まで贈与しない

相続財産を減らすために多額の贈与をおこなって、自分の老後の生活費が不足してしまうケースがあります。

贈与をおこなう際は、自分の老後の生活費を確保できる範囲でおこなうことが重要です。

ファイナンシャルプランナーなど専門家に相談し、老後にどれくらいお金がかかるのかを細かくシミュレーションしておくとよいでしょう。

5.「生前贈与加算」の対象期間が3年から7年に延長されていることに注意

上述したとおり、相続開始前7年以内の生前贈与は、相続税の計算において相続財産に含められる場合があります。

この制度を考慮し、贈与のタイミングを検討する必要があります。

とはいえ「自分がいつ死ぬか」など誰にもわかりません。

「早めに贈与を開始」して、計画的に財産を移動しておくことが現実的な方法といえるでしょう。

6.専門家への相談も大切

税制は複雑で頻繁に改正されるため、素人の知識でおこなっていると、実は贈与として成立していなかった、という事態に陥るおそれがあります。

後から課税されてしまっては、せっかく生前贈与した意味がありません。

税理士などの専門家に相談し、最適な贈与計画を立てましょう。

また贈与契約書を作成することで、贈与の意思表示を明確にし、後のトラブルを防ぐことができます。

こちらも専門家に相談することで、効力のある契約書が作成できます。

関連記事

暦年贈与信託のメリットと注意点|生前贈与の手間やリスクを解決できる

まとめ

生前贈与は、相続税の節税や家族への財産移転をスムーズにおこなうための有効な手段です。

しかし、やり方によっては思わぬ高額な贈与税がかかる場合があるため、注意が必要です。

暦年贈与の非課税枠や、教育資金や住宅取得資金などの非課税制度を活用することで、贈与税を軽減することができます。

贈与のタイミングや方法によって、税負担は大きく変わります。

生前贈与を検討する際は、専門家に相談し、状況に合わせた最適な計画を立てることが大切です。

関連記事

生前贈与の非課税枠の限度額はいくら?活用できる節税対策と注意点を解説

(提供:ACNコラム)