2017年1月から公務員もiDeCo(イデコ、個人型確定拠出年金)に加入できるようになったのだが、それから2年もたたないうちに約20万人が加入したことをご存知だろうか。年々公務員の退職金が減少しており、毎日のようにニュースで流れる「老後資金を自助努力で準備せよ」とのメッセージに敏感に反応しているからにほかならない。

ここでは公務員からみたiDeCoのメリットとデメリット、老後資金の準備にiDeCoが選ばれる理由を解説しよう。

(2020年11月27日編集部一部加筆)

iDcCoの3つの節税メリットとは?

iDeCoが老後資金を準備するのに最適な方法といわれる理由は何だろうか。それは次の3つの節税メリットがあるからである。

- 掛金が全額所得控除

- 運用益も非課税

- 受取時にも一部or全額控除

このメリット3つを、それぞれ解説していこう。

iDeCoの節税メリット①掛金が全額所得控除

iDeCoの節税メリットの1つめは、加入者が毎月拠出する金額を、全額所得から控除することが可能なことだ。例えば、掛金が毎月1.2万円の場合、その全額が税額軽減の対象となり、所得税を20%、住民税を10%とすると、年間3.6万円の税金が軽減される。

iDeCoの節税メリット②運用益も非課税

2つめは運用益や分配金が非課税であることだ。通常の金融商品で資金を運用する場合は、2019年7月現在なら所得税と住民税合計で20.315%の源泉分離課税がかかる。非課税の運用益を再投資することで、ほか金融商品に比べ有利に運用することが可能だ。

iDeCoの節税メリット③受取時にも一部or全額控除

3つめは、受取時にも所得控除されることだ。一時金で受け取る場合は「退職所得控除」、年金で受け取る場合は「公的年金控除」となる。退職所得控除は勤続年数によって控除される金額が増減する。勤続年数20年以下は「勤続年数×40万円」、勤続20年超であれば「800万円+70×(勤続年数-20年)」となる。

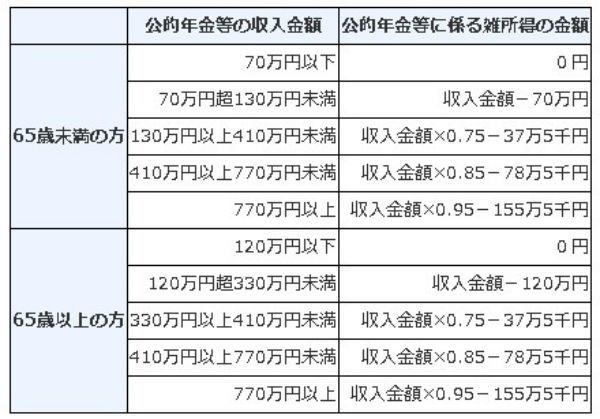

公的年金控除は国税庁よると次のとおりである。例えば、65歳未満の方が公的年金等の収入金額が300万円だった場合、300万円×75%ででてきた数値から37.5万円を引いた額、187.5万円が公的年金等の収入額における雑所得だ。

公的年金等に係る雑所得の速算表

iDeCoを扱うネット証券会社を比較

| 口座管理料(月額) | 加入・移換時の手数料 | 運営機関変更時の手数料 | 投資信託 | |

|---|---|---|---|---|

| 164円 | 2,777円 | 4,320円 | 83本 | |

| 164円 | 2,777円 | 4,320円 | 31本 | |

| 164円 | 2,777円 | 4,320円 | 24本 | |

| 164円 | 2,777円 | 4,320円 | 11本 |

公務員がiDeCoを利用する際の注意点やデメリット

掛金の上限額が少ない

公務員のiDeCo掛金上限額は年額14.4万円で、自営業者の81.6万円に比べると圧倒的に低い。これは公務員が自営業者に比べて共済年金の制度があるなど有利な立場にあるため、iDeCoの上限額に差をつけることで、公平性を担保しようというものである。

しかし、年額14.4万円といっても4年制大学卒業後に加入し、60歳受取を想定した38年の運用とすれば、掛金の合計は547.2万円ということになる。この金額を多いとみるか少ないとみるかはその人次第ではあるが、少ないと思う場合は、ほかの手段も並行して準備する方がよいだろう。

60歳まで資産を引き出せない

iDeCoは60歳にならないと原則として資産を引き出すことができない。そして加入期間が短いと、年金受給の開始時期がさらに遅くなる。

60歳から年金資産を受け取るには加入期間(通算加入者等期間)が10年以上必要だ。通算加入者等期間が10年に満たない場合は、受給可能な年齢が上がる。受給開始年齢については、下図を参考にしてほしい。

| 加入期間等に応じた受給開始年齢 | |

|---|---|

| 10年以上→60歳 | 8年以上10年未満→61歳 |

| 6年以上8年未満→62歳 | 4年以上6年未満→63歳 |

| 2年以上4年未満→64歳 | 1年以上2年未満→65歳 |

(iDeco公式HPより)

税制のメリットという点では似たような制度だが、このような期間の縛りがないものに「つみたてNISA」がある。iDeCoで掛金上限額を拠出しても足りないと思う方は、こちらも確認してみてほしい。

参考記事:iDeCoとつみたてNISAの違いを徹底比較 2つを併用できるの?

iDeCoの「60歳までお金の引き出しができない」という点はデメリットであるが、自由に引き出しができると使ってしまう人にとっては、逆にメリットに感じるのではないだろうか。

受け取るときに課税される場合がある

iDeCoで積み立てたお金を受け取るときの所得軽減は、メリット③にて説明したとおり上限がある。退職所得控除であれば、勤続20年以下なら「40万円×勤続年数」の計算式より大きい金額を受け取る場合、超過分が課税対象となる。勤続20年超であれば「800万円+70×(勤続年数-20年)」の計算式より大きい金額を受け取る場合に超過分が課税対象となる。

また、公的年金控除も、先の説明に掲載した国税庁による「公的年金等に係る雑所得の速算表」の控除額を超えた収入がある場合は課税される。公務員の場合は共済年金制度もあるため、一時金で退職所得とするか、年金で雑所得とするかは、事前に検討しておいた方がいいだろう。

元本割れ

iDeCoは将来受け取ることができる金額が確定しているわけではない。給付金額は運用成績により変動するからだ。自身で運用先を決定し、受け取る額はその運用成績により変動する仕組みとなっている。

もちろん運用なので商品の中には元本が確保されていないものもある。その結果に元本割れという可能性は否定できない。運用益より安全性を選ぶか安全性より運用益を選ぶか、商品の特徴をよく理解したうえで運用商品を選ぶ必要がある。

公務員がiDeCoを始めた場合のシミュレーション

公務員がiDeCoを始めた場合のシミュレーションを10秒でできるサイトを紹介しよう。それは楽天証券のHPである。そこでは自分が何歳からいくらずつ積み立てたいかを入力すると、トータルの節税額が詳細に算出される。

仮に年収500万円の35歳公務員の方が毎月上限額である1.2万円を25年間拠出した場合、積立時の節税(所得税・住民税)金額は72万円となる。運用益(年間3%運用)に対する節税金額が約35万円となり合計節税効果は100万円超にも及ぶ。

この数字を無視できないと思う方は、シミュレーションにて長期の積立効果と節税効果を確認してみよう。

公務員にも人気のiDeCo

公務員のiDeCo加入率は4.5%で、全公務員445万人のうち約20万人が加入している(2018年8月末)。要するに公務員の約20人に1人がiDeCoに加入しているのだ。加入率は自営業者で0.8%、企業年金のないサラリーマンは2.4%、企業年金のあるサラリーマンだと0.7%なので、公務員の加入率の高さが際立っている。

iDeCoは解説してきたとおり長期にわたっての資産形成が可能で、税制の優遇を受けることができる制度だ。それだけでも十分人気となる理由といえるが、加入対象者の中でも特に公務員の人気を集めているのはなぜか。

公務員の退職金は2011年以降に15%減少

まず考えられるのは、公務員の退職金が大幅に減少しているため、その穴埋めをしようとiDeCoを利用するパターン。退職金の減少については内閣官房にて公表している数値を確認してほしい。

| 民間企業(万円) | 公務員(万円) | 差額 | |

|---|---|---|---|

| 2001年 | 2790.8 | 2948.0 | 157.2万円(5.6%)公務員が上回る |

| 2006年 | 2980.2 | 2960.1 | 20.1万円(0.68%)民間企業が上回る |

| 2011年 | 2547.7 | 2950.3 | 402.6万円(15.8%)公務員が上回る |

| 2016年 | 2459.6 | 2537.7 | 78.1万円(3.08%)公務員が上回る |

(人事院の「民間の退職金及び企業年金の実態調査の結果)を参考に作成

公務員の退職金は2011年まで2950万円前後だったが、2016年には2530万円と15%程度減少している。民間企業の下落が激しく、それにあわせるように減っているのがおわかりになるだろうか。

公務員の退職手当の支給水準については、概ね5~6年ごとに実施する民間企業の退職金実態調査によって官民比較を行っている。その結果、民間の退職金との均衡を基本に見直しを行ってきている。民間企業の退職金が減少すれば、後を追うように公務員の退職金も減少するということだ。

特に確認しておきたいのは、2011年の調査で民間企業との大きな差が確認された後の格差是正策だ。まず公務員の共済年金が2015年10月に厚生年金と統合した。そして共済年金の3階部分であった職域加算部分は廃止され、新たな3階部分として「年金払い退職給付」制度が創設されたが、それまでより少ない給付額となった。

| 職域加算(廃止) | 年金払い退職給付(創設) |

|---|---|

| ・支給形態は終身年金 ・保険料負担はなし ・現役世代の保険料が退職者に支給される(賦課方式) |

・原則65歳から支給が開始される(60~70歳の間で繰り上げ下げが可) ・支給形態は半分が有期年金(10~20年)、残りが終身年金 ・新たに保険料負担が発生する ・保険料を自分で積み立て、退職後に受け取る(積立方式) |

今後の退職金も減少傾向

公務員の退職金は5~6年ごとの見直しなので、次は2021~22年ということになる。2016年の調査では大きい格差が確認されなかったため、次の見直しまでは緩やかに推移していくことが想定される。

前述のとおり公務員の退職金が民間企業の退職金の後追いをする関係にあるのであれば、気にしなければいけないのは民間企業の退職金が今後どうなるのかということになる。 厚生労働省の就労条件総合調査では、現状の民間企業における退職金給付率は約2割。1989年には給付率が約9割を超えていたことから給付率の減少は著しい。このまま人口減少による経済不況もあわせて考えると、給付率回復の見込みは薄いと考えるのが自然だろう。

公務員のiDeCo利用者が増加している背景とは

さらに公務員のiDeCo利用者が増加している背景として、年金制度の改定が挙げられる。2015年10月に年金制度が改定されたことにより、公務員の年金制度であった共済年金がなくなった。そして、会社員が加入している厚生年金へと制度が一元化されたのだ。

年金制度が改定された理由として、公務員と会社員の年金制度による格差をなくすことが反映されたことが挙げられる。公務員の共済年金には年金に上乗せされる「職域加算」があったり、保険料率が厚生年金より低く設定されたりしていた。そのため、会社員の厚生年金より公務員の共済年金の方が優遇されているという意見があったのだ。

公務員の年金が厚生年金に一元化されたことで、保険料が増加し、職域加算が「年金払い退職給付」に変更されることに。「年金払い退職給付」は職域加算よりも支給額が減少する。このように、公務員の年金が従来の制度よりも減ったことがiDeCoが増加した背景だろう。

ここまで、公務員のiDeCo利用者が増加している背景について解説してきた。

次に、公務員がiDeCoを選ぶ際のポイントについて紹介していこう。

公務員のためのiDeCoの選び方

公務員はiDeCoの掛金上限が低めに設定されているので、商品選びは特に重要だ。

投資したい金融商品を先に選ぶ

金融機関によってiDeCoの取扱商品が異なるため、まず投資したい商品を選ぶとよいだろう。iDeCoは主に以下2つの運用商品がある。

- 元本確保商品:定期預金、保険商品など

- 元本変動商品:国内株式、投資信託など

元本変動型の商品を選ぶ場合、投資信託には信託報酬という手数料が発生する。iDeCoの運用は長期間になるため、なるべく信託報酬が低い商品を選ぶとよいだろう。

金融機関を選ぶ

運用したい商品を選んだら、次にその商品を取り扱う金融機関の中から1つを選ぼう。そして、iDeCoの専用口座を開設しなければならない。また、金融機関を選ぶ際には手数料を確認する必要がある。ほとんどの証券会社や金融機関は同一の手数料が設定されているが、一部では移管手数料が異なる場合も。

もし、運用したい商品を選ぶのに迷った場合は、相談窓口を活用することをおすすめしたい。チャット形式で気軽に質問できる証券会社や、土日でも相談できる金融機関もある。相談のしやすさも金融機関を選ぶポイントになるはずだ。

iDeCoの所得控除を申告するには年末調整

公務員がiDeCoの所得控除を申告するタイミングは、年末調整が行われるときである。年末調整とは「給与や賞与から控除した所得税額を正しい所得税と比較して精算する手続き」のことだ。

公務員がiDeCoの所得控除を申告する手順は以下のとおり。

- 「小規模企業共済等掛金払込証明書」を保管しておく

- 「給与所得者の保険料控除申告書」を作成する

- 「給与所得者の保険料控除申告書」を提出する

それぞれを簡単に解説していこう。

1. 「小規模企業共済等掛金払込証明書」を保管しておく

10月下旬頃に国民年金基金連合会より「小規模企業共済等掛金払込証明書」となるハガキが送付される。このハガキはiDeCoの掛金を1年間支払った証明となるので保管しておこう。

ただし、iDeCoの掛金を初めて支払った月によって、ハガキが届く時期が異なる。以下の時期を参考にしてほしい。

- 10月に初回の掛金を支払った場合:11月下旬頃に送付予定

- 11月に初回の掛金を支払った場合:12月下旬頃に送付予定

- 12月に初回の掛金を支払った場合:翌年1月下旬頃に送付予定

2. 「給与所得者の保険料控除申告書」を作成する

年末調整をするために必要な書類である「給与所得者の保険料控除申告書」を作成しなければならない。勤務先からもらい、必要事項を記入しよう。

作成する際には「給与所得者の保険料控除申告書」の右下部分「小規模企業共済等掛金控除」の「確定拠出年金法に規定する個人型年金加入者掛金」と「合計(控除額)」に小規模企業共済等掛金払込証明書に記載されている合計金額を記入すればよい。

3. 「給与所得者の保険料控除申告書」を提出する

最後に「給与所得者の保険料控除申告書」に「小規模企業共済等掛金払込証明書」を添付して勤務先に提出すれば、iDeCoの所得控除を申告する手続きは完了だ。

iDeCo活用のすすめ

iDeCoは、自身の老後資金準備のために国が用意した制度といえることがおわかりになっただろうか。つまり「自助努力をせよ」というメッセージにほかならない。そのため民間企業が用意している金融商品とは比べ物にならない税制メリットがある。それは、拠出額全額所得控除、運用益非課税、受取時は一時金であれば退職所得控除、年金であれば公的年金控除を受けることが可能だ。

そして民間企業の退職金に比例する公務員の退職金は、民間企業の上昇が見込めない以上減少傾向にあり、それを埋めるためには自助努力で老後資金を準備しなければならない。しかし公務員は民間企業より安定した収入があり失業の懸念も少ないため、安心して給与の一部を投資に充当することが可能だ。資産運用の方法は数あれど、大きな税制メリットを享受しながらも運用が可能な金融商品は少ない。この機会にiDeCoの利用を検討してみてはいかがだろうか。(ZUU online 編集部)

iDeCoを扱うネット証券会社比較

| 口座管理料(月額) | 加入・移換時の手数料 | 運営機関変更時の手数料 | 投資信託 | |

|---|---|---|---|---|

| 164円 | 2,777円 | 4,320円 | 83本 | |

| 164円 | 2,777円 | 4,320円 | 31本 | |

| 164円 | 2,777円 | 4,320円 | 24本 | |

| 164円 | 2,777円 | 4,320円 | 11本 |

実際に証券口座を開設する

口座開設数1位、IPO取扱数1位、投信本数1位、外国株取扱国数1位

>>SBI証券の口座開設はこちら

口座開設数2位、外国株や投資信託に強く、マーケットスピードも使える

>>楽天証券の口座開設はこちら

米国株の取扱に強く、IPO取扱数2位、ミニ株も取引できる、手数料も安い

>>マネックス証券の口座開設はこちら

三菱UFJフィナンシャル・グループで安心、ミニ株も取引できる

カブドットコム証券の口座開設はこちら

業界最安水準の手数料が売り

>>ライブスター証券の口座開設はこちら

どの約定金額でも手数料最安レベル

>>GMOクリック証券の口座開設はこちら

2019年オリコン顧客満足度調査 ネット証券 国内株式/分析ツール/PC 第1位

>>岡三オンライン証券の口座開設はこちら

少額取引の手数料が0円

>>松井証券の口座開設はこちら

主幹事も多く務め、IPO取り扱い銘柄が非常に多いSMBC日興証券

>>SMBC日興証券の口座開設はこちら

手数料が業界最安値水準な上に取引でポイントがたまるDMM.com証券

>>DMM.com証券の口座開設はこちら

【関連記事】

・iDeCoで「定期預金」を選択するメリット・デメリット

・独身・年収800万円 iDeCo(イデコ)でいくら税金が減る?

・初心者のためのやさしいiDeCo(イデコ)のはじめ方

・人生100年時代の武器!iDeCoのメリット・デメリットを解説

・iDeCoのメリット・デメリット やらない理由が見当たらない?