本記事は、株式会社エッサムの著書『家族をしっかり守る 相続 超入門』(あさ出版)の中から一部を抜粋・編集しています。

前回の相続から10年以内で使える相次相続控除

相続は対価なしで財産を引き継ぐため、相続税はほかの税に比べて税率が高めに設定されています。

短い期間に相続が重なる(相次相続)と、立て続けに相続税が課されることになり、遺族は困窮します。このため、前回の相続から10年以内にふたたび相続が生じた場合は、相続税から一定の金額を控除することができます。

これが相次相続控除です。

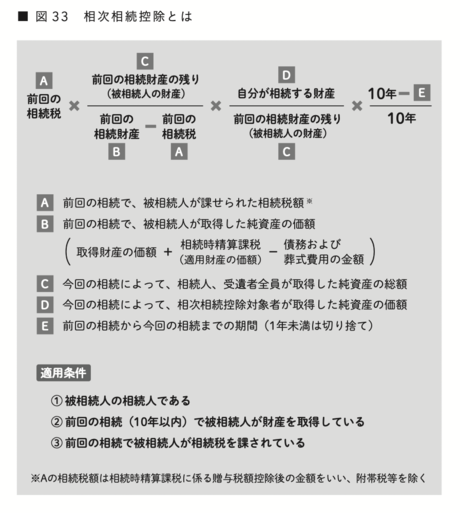

相次相続控除のしくみ

相次相続控除は、前回の相続で相続人であった被相続人が納付した相続税をもとに計算し、今回の相続人の相続税額から控除します。

相次相続控除は10年以内で、1年につき10%の割合で減額する計算になっているので、前回の相続から今回の相続までの期間が短いほど控除額が大きくなります。

相次相続控除の計算式と適用条件は、図33に記したとおりです。

前回の相続税を納めているのが前提の制度

相次相続控除は、「被相続人が前回の相続で相続税を納付しているので、10年以内に起こった今回の相続税は少なめでいい」という規定です。つまり、被相続人が前回の相続で相続人として財産を得て、かつその相続税を納めていることが前提です。

被相続人が前回の相続で相続税を納めていなければ、相次相続控除も適用されません。

たとえば、今回の被相続人が前回の被相続人の配偶者だった場合、「配偶者の税額の軽減」を利用して相続税が課されていなければ、相次相続控除はできません。

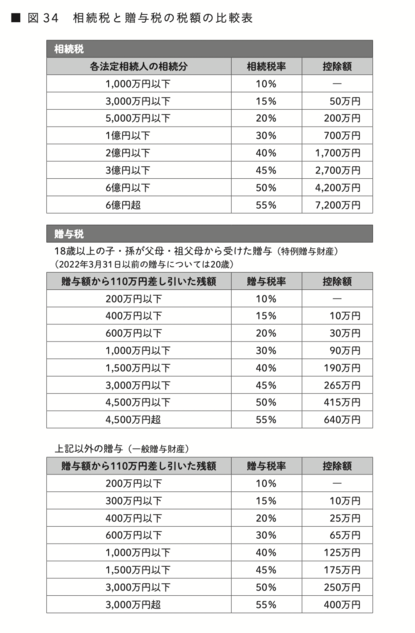

「相続税」と「贈与税」の税率の違い

誰かに対価なしで財産を譲りたいとき、とれる方法には、 生前贈与と相続(遺贈も含む)の2つがあります。それぞれ、基礎控除額や税率、さまざまな控除・特例も異なりますが、ケースによっては贈与税のほうが低くなったり、相続税のほうが低くなったりします。

たとえば、生前贈与のひとつである暦年贈与は、「贈与で受け取った金額が年間110万円以下であれば贈与税は課されない」という基礎控除を利用した節税対策です(生前贈与後に相続が発生した場合、一定の期間の贈与は相続財産に加算されるため注意が必要)。

土地を持っている場合は、相続時に小規模宅地等の特例を活用したほうが、評価額が大幅に下がり、節税対策になります。

こうした税制上のルールをうまく使いこなすと、納税額を全体で減らせます。相続税のみにとらわれず、さまざまなケースを想定して、節税対策をするとよいでしょう。