本記事は、岡野 雄志氏・舟田 浩幸氏の著書『土地評価に強い税理士に頼んだら相続税がビックリするほど安くなりました』(あさ出版)の中から一部を抜粋・編集しています。

生前対策の基本贈与税のしくみを理解するー贈与税には暦年贈与と相続時精算課税制度があるー

暦年課税のしくみ

贈与税は、贈与を受けた人(受贈者)が申告・納税する税金で、贈与税の課税方法には暦年課税と相続時精算課税があります。

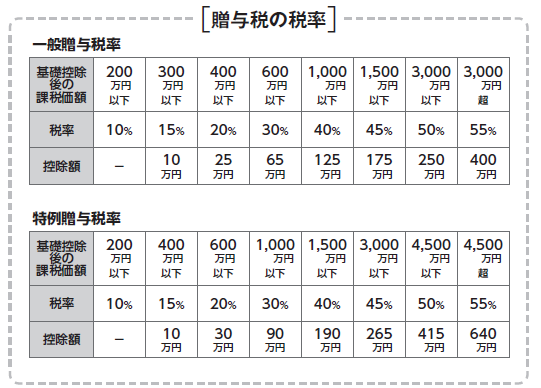

暦年課税では、1月1日から12月31日までの1年間に贈与を受けた財産の金額に応じた贈与税を申告・納税します。贈与税の税額は、贈与を受けた財産の金額から基礎控除110万円を差し引いた金額に税率を掛けて計算します。税率には一般税率と特例税率があり、特例税率は父母・祖父母等の直系尊属から18歳以上の子や孫等への贈与に適用し、一般税率はそれ以外の贈与、例えば、夫婦間贈与、義父母からの贈与のように特例税率に該当しない贈与に適用します。

暦年課税では、1年間に贈与を受けた金額が110万円を超えていれば申告・納税をする必要があります。

例えば、18歳以上の子が令和6年中に父から300万円、母から210万円の贈与を受けた場合、贈与金額合計510万円から110万円を差し引いた400万円が課税対象になります。この場合、特例贈与税率が適用されますので、上の表に当てはめて、50万円(400万円×15%-10万円)が贈与税の金額となります。

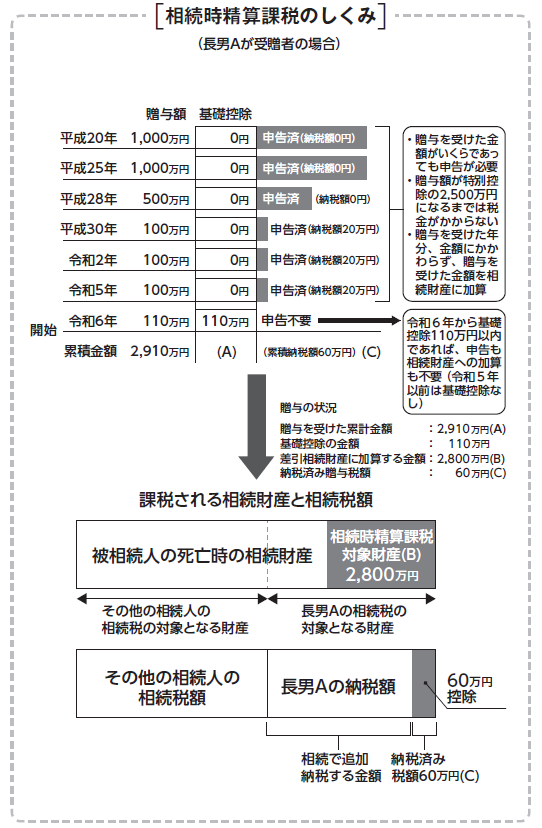

相続時精算課税のしくみ

暦年課税は、毎年贈与を受けた金額を申告・納税して完結しますが、相続時精算課税は毎年贈与を受けた累積金額を贈与した人(贈与者)が亡くなったときに相続財産に加算して精算するという制度です。

令和5年12月までは贈与を受けた金額の全額を相続財産に加算する必要がありましたが、令和6年1月1日からの贈与については、暦年贈与と同様に毎年基礎控除の110万円までは税金がかからず、相続時の精算も不要になりました。基礎控除を超える部分については、特別控除として累計2,500万円までは贈与税がかかりませんが、2,500万円を超える部分については一律20%の税率で贈与税がかかります。

贈与者に相続が発生したときは、基礎控除を超える部分の累計額を相続財産に加算して相続税額を計算し、納税済みの贈与税額は相続税額から差し引きます。相続財産に加算する金額は原則として贈与時の価額です。例えば、贈与時に時価2,500万円分の株式を贈与して、贈与者の死亡時にその株価が上昇して5,000万円になっていたとしても、2,500万円で相続財産に加算します。逆に、株価が下がって1,000万円になったとしても、2,500万円で相続財産に加算します。

この制度は暦年課税に代えて選択して申告するという制度のため、選択適用するための届出書を税務署に提出する必要があり、届出書を提出していなければ暦年課税が適用されます。一度、相続時精算課税を選択すると暦年課税に戻ることはできません。

この制度を適用できるのは、原則として60歳以上の父母・祖父母等から18歳以上の子や孫等への贈与に限られます。

なお、贈与財産が、自宅用の資金であるときには、贈与する父母・祖父母等が60歳未満であっても相続時精算課税が適用できます(令和8年12月31日までの規定。その後、制度が変更される可能性があるので注意が必要)。

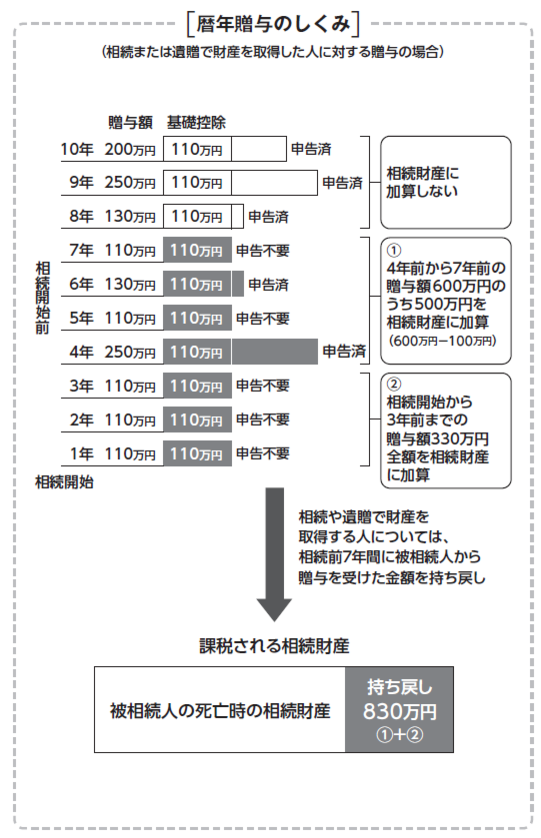

暦年贈与の相続財産への持ち戻し

毎年贈与を受けた金額について、相続時精算課税ではその全額(令和6年1月1日以降は毎年110万円を超える金額)を贈与者が亡くなったときに相続財産に加算しますが、暦年課税は原則として毎年110万円を超える部分について贈与税を納税して終了です。

ただし、贈与者の相続が開始したときには、相続開始したときから7年前までの贈与は相続財産に加算する必要があります。「持ち戻し」といわれている制度です。

基礎控除の110万円以内の贈与であっても、持ち戻しにより相続財産に加算する必要があります。持ち戻しの期間は、令和5年以前は相続前3年間の贈与であったのが、税制改正で令和6年1月1日の贈与からは相続前7年間となりました。ただし、相続開始の4年前から7年前に受けた贈与については、その4年間に受けた贈与の金額の合計額から100万円を差し引いた金額が相続税に加算されます。従来の3年の持ち戻しから7年の持ち戻しになるまで毎年段階的に延長し、令和13年1月1日からの贈与については7年の持ち戻しとなります。