老後資金の準備と節税効果が注目されている日本版401kこと確定拠出年金(以下DC)。2016年9月には「iDeco(イデコ)」という愛称も発表され、今後はさらに身近な資産運用方法として期待されている。これまでは自営業者か、企業年金制度のない会社員に限定されていたが、2017年1月以降は企業年金のある会社員や専業主婦、公務員もこの制度に加入できるようになり、適用範囲の拡大が予定されている。最近はマネー雑誌などのメディアでもこの言葉を見る機会が増えてきた。

なお、DCは節税面でも大きなメリットがあるとお伝えしたが、そのためには「年末調整」で正しい手続きを踏む必要がある。ここでは特に、10月以降にDCを開始した方と、年末調整の関係について確認したい。

1. 年末調整にて手続きすることで活用できるDCの節税制度

DCに拠出した保険料は、「小規模企業共済掛金控除」という所得控除として年末調整時に申請する。生命保険料控除でも、社会保険料控除でもないため注意が必要だ。ここで気をつけたいのは、その年の年末調整にて所得控除を申請できるのは、「同年の9月までに『DCの保険料を納付した人』に限られる」ということだ。言い換えると、10月以降DCの保険料納付が始まった人は、同年の年末調整では所得控除を行うことができず、確定申告にて掛金納付を申告することで対応する。

2. 10月以降の保険料支払いは「払込証明書」が届かない

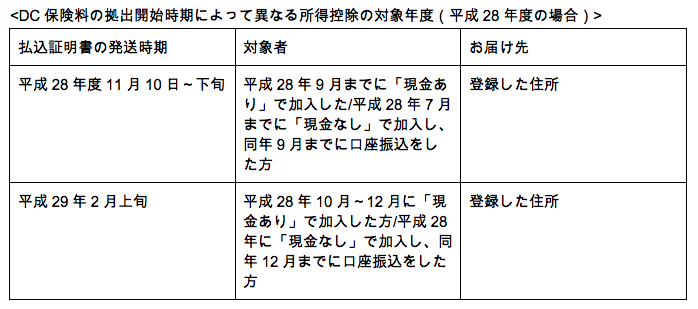

具体的には、DC保険料納付を証明する「払込証明書」の発送時期に注意しなければならない。9月までの払込と、10月以降の払込では、証明書の到着は以下のように異なっている。

9月までに所得控除の対象となる掛金の払込がない人は、所得控除の対象とならないために、払込証明書が発行されない。たとえば掛金を前金で納付した場合は所得控除の対象にはなるが、申込のみが先行し、「現金なし」として実際の納付が上記表の下段となった場合は、翌年2月上旬に払込証明書が送付される。確定申告にて掛金納付を申告することで対応する。

所得控除を目的に個人型の確定拠出年金を活用する

年末調整時に問い合わせが増えるように、確定拠出年金の所得控除による節税効果が最近ことに知られるようになってきた。若年層の方にとって、将来自分が年金を貰えるのか、受給年齢や受給額など、現状の給付状況とどのような点が変化するのか、不安を抱くかたも多いだろう。かといって自分たちで将来の受取額を確定させることはできない。DCは、そのように若年層に対しては不安感を拭えない公的年金の「受け皿」となっている部分があり、今後も更に利用者が増えることが予想される。

合わせてDCの節税効果は、ほかの年金や社会保険制度よりも優遇されている。年金保険料や介護保険料は社会保険料控除として、生命保険や学資保険の保険料は生命保険料控除として所得控除の対象にはなるが、あくまで「一部」だ。それに対して、DCは保険料の全額が所得控除の対象となることが大きな違いだ。

そのようなメリットがあるからこそ、どの年度の年末調整に提出することが可能なのか。言い換えるといつの節税効果があるのかを、DC保険料支払者自身が認識するようにしたい。

以前は年末調整というと会社の総務・人事部が繁忙になるイメージが強く、保険会社などから届いて扶養の現状を簡単な書類に記載して提出すれば良かったのだが、DCの導入をきっかけに「自己管理」が求められるようになってきた。

工藤 崇(くどう たかし)

FP-MYS代表取締役社長兼CEO。ファイナンシャルプランニング(FP)を通じ、Fintech領域のリテラシーを向上させたい個人や、FP領域を活用してFintechビジネスを検討する法人のアドバイザーやプロダクト支援に携わる。Fintechベンチャー集積拠点Finolab(フィノラボ)入居。執筆実績多数。

【お詫びと訂正】

掲載当初「9月までに所得控除の対象となる掛金の払込がない人は、『次年度の年末調整』の対象となる」となっておりましたが、「『確定申告にて』掛金納付を申告することで対応する」と変更しております。読者、関係者の皆様には、適切な確認がなされないままの記事を公開したことをお詫びいたします。