所得税の減税となるものとして、医療費控除がある。これは病院・医院や歯科医での治療などを受けると税金が減額されるものである。

では、その医療費控除の申告はいつ行えばいいのか。また期限はあるのだろうか。

ここでは医療費控除の申告の期限について説明する。

医療費控除はいつからできる?

まず、医療費控除の申告はいつからできるのだろうか。 また、どうやって行うのであろうか。

●医療費控除は確定申告でできる

そもそも医療費控除は、所得税に関するものである以上、確定申告の一環として行う。

すなわち、医療費控除の開始は確定申告の開始時期と一緒となる。

●基本的には翌年の2月16日から

確定申告の開始時期は、通常、対象となる年の翌年の2月16日からである。すなわち、医療費控除を適用したいと考えている方はこの日から申告するようにしていただきたい。

ただし、医療費控除を含めて、税金を計算した結果、税金が還付される場合、通常は翌年の1月1日(ただし実際は、正月3が日は税務署が開いていないので1月4日)からできる。

ちなみにこれを令和2年(2020年)分の確定申告に当てはめれば、原則として、令和3年(2021年)2月16日(火曜日)からである。ただ、還付となる場合は令和3年1月4日(月曜日)からとなる。

医療費控除はいつまでできる?

●申告には期限がある

それでは医療費控除はいつまでにできるのか。

医療費控除が確定申告の一環である以上、確定申告の時期と同じである。

●締切は3月15日まで

通常、確定申告の締切は3月15日となる。これは通常の場合であって税金が還付される場合であったとしても同じである。

これを令和2年(2020年)分の確定申告に当てはめれば、この原稿を書いている時点(令和2年10月)では、早くとも令和3年(2021年)3月15日(月曜日)までとなる。

●間に合わなければ医療費控除を受けられなくなる?

では、3月15日に提出が間に合わなかった場合、医療費控除が全く受けられなくなるのだろうか。

結論から言うと、そうはならない。

どうなるかは通常の場合と税金が還付される場合によって異なる。

まず、税金が還付される場合は、間に合わなかった場合は即、適用が受けられないわけではない。期限が過ぎてしまった場合であったとしても気づいてから早めに出せば間に合う場合もある。

ただし、この場合も期限があり、対象となる年の5年後の12月31日までとなっている。令和2年分の申告の場合は令和7年(2025年)12月31日までとなる。

次に、通常の場合、こちらは税金を支払う必要があるのにも関わらず申告をしていないことになるので、やはり気づいたときに申告することとなる。

なお、本来行うべき申告を行っていなかったことから、納めるべき税金の他に無申告加算税や重加算税、また税金の納付が遅れた場合は延滞税が課されることもある。

ただし、遅れた理由が災害などの場合は申告や納付の期限が延長されるため、通常の期限に間に合わなかった場合であったとしても先程のペナルティーが課せられない場合もある。

●期限に間に合わせるためにはどうする?

では、期限に間に合わせるためにはどうする必要があるのか。

医療費控除の適用のために確定申告を行う際の申告書の提出方法は3通りあり、それぞれによって事情が異なる。

まず、税務署に直接行って申告書を手渡す場合である。この場合は申告書を税務署の受付に提出したときが提出時とされるので、期限の日まで税務署に持参して提出することとなる。

なお、税務署の営業が終わった(午後5時)あとにおいては、税務署の入口付近に置かれている文書収受箱に申告書を入れておけば投函した当日の受付扱いにしてもらえる。そのため、税務署に期限の日までに持っていくことができたら期限に間に合うことができる。

次に挙げられるのは、郵便での提出である。郵便で申告書を提出する場合は消印の日をもって提出の日とされるので、期日に間に合わせたければ、期日の収集に間に合うか、その日のうちに郵便局の窓口に出しておけば、到着が翌日以降になったとしても期日内に税務署に提出したものとされる。

注意しなければならないのは、これは郵便での提出であって、宅配便(や郵便局で取り扱うゆうパック)での提出ではないという点である。通常、宅配便では信書とされる申告書を送ることはできず、仮に宅配便で提出したとしても提出した日ではなく、税務署に到着した日をもって提出日とされる。

最後に挙げられるのは、e-taxによる提出(送信)である。これは国税庁のサイトや各種会計・税務ソフトから直接国税庁のサイトに申告データを送信して確定申告をすることができるものである。

e-taxによる申告は送信が完了した日に提出されたものとされるため、期限に間に合わせたいのであれば、期限日の23時59分までに送信が完了している必要がある。

そもそも医療費控除とはなにか

順番が前後したが、ここで医療費控除とはどのようなものかについて説明する。

医療費控除は基本的に診察や治療について支出した金銭に応じて、所得が控除され、結果的に所得税が減税されるものである。

●医療費控除は病院だけではない

医療費控除の対象は基本的に治療や療養である。一般にそれらは病院・医院や歯科医で行われるものであるがそれらにとどまらない。

医療費控除は治療や療養であれば、病院などでなくてもよく、マッサージや鍼灸でも医療費控除の対象となる。

また、それに付随する、交通費も対象となる。

●医療費控除は医療だけではない

医療費控除は、現在では医療ばかりではなく、介護に関連したものであっても控除されることとなっている。

具体的な例を挙げると、訪問介護、デイサービス等がある。

●対象外となるものもある

一見医療費控除の対象になりそうなものであってもならないものもある。

代表的な例が、予防接種である。これらは治療や療養のためではないため医療費控除の対象とはならない。健康診断や人間ドックもそもそもの目的が治療とかではないので医療費控除の対象とはならないが、その結果、異常がみつかり、治療を開始した場合は医療費控除の対象となる。

| 医療費控除の対象例 | 医療費控除の対象外例 |

|---|---|

| ○ 医師や歯科医師に支払った診察費や治療費 ○ 病院へ支払った入院費用 ○ 治療の際の医薬品の購入費 ○ 入院中の部屋代・差額ベッド代・通院時に支払った電車やバスの運賃など ○ 助産師による分娩の介助費用や歯科医による矯正治療 ○ 施設・居宅サービス費用(介護保険制度のもと) |

○ 人間ドック(異常が見つからなかった場合) ○ 特定健康診査(異常が見つからなかった場合) ○ 病気の予防や健康増進用途の医薬品(ビタミン剤等) ○ 自家用車で通院する際のガソリン代や駐車場料金 ○ 眼鏡・コンタクトレンズの購入費用(治療のために必要と判断された場合、控除対象) |

(参考 : 国税庁 医療費控除の対象となる医療費 を元に編集)

●10万円以上とは限らない

医療費控除は医療費を10万円以上支払っていないと控除が受けられないイメージがある。これは医療費控除の過程で医療費から10万円控除した金額が医療費控除の金額となると言われているためである。

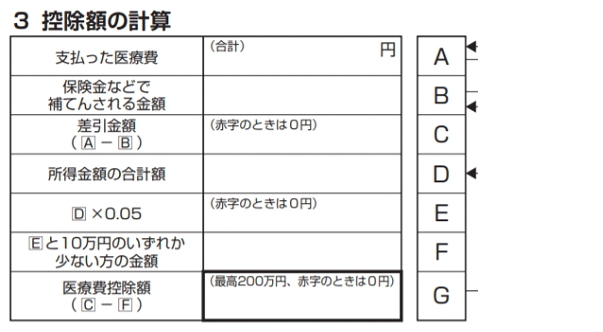

しかし、実際に引くのは、所得の5%の金額であり、これが10万円を超えた場合は10万円となる。

つまり、所得(収入)が少ない(給与のみであれば年収およそ300万円以下が目安になる)場合はこの控除する金額が少なくなり、医療費控除が受けられることがある。

セルフメディケーション税制との違いは?

●セルフメディケーション税制とは

セルフメディケーション税制を一言で表すと、「薬だけで病気を治したい人向けの医療費控除」である。具体的な対象者や控除対象は以下のとおりだ。

| 対象者 | 控除対象 |

|---|---|

| 市区町村や会社などで実施する健康診断や人間ドック、がん検診、インフルエンザの予防接種などといった健康の維持増進および疾病予防のために、一定の取り組みを行っている申請者 | 申請者および生計を一にする配偶者・その他の親族の医薬品(※)の購入費 ※医薬品:医師による処方薬からドラッグストアで購入できるOTC医薬品に転用された医薬品 |

控除額は、「購入額-1万2000円」がその年分の総所得金額から控除(8万8000円が上限)される。

●医療費控除とセルフメディケーション税制の違い

| 医療費控除 | セルフメディケーション | |

|---|---|---|

| 控除額 | 10万円または所得の5%以上かかった医療費を所得控除 | 購入額-12,000円(上限88,000円) |

| 控除対象 | 自分や自分と生計を一にする家族のために支払った病気やけがなどの治療費 | 健康の維持増進および疾病予防のために、一定の取り組みを行っている申請者および生計を一にする配偶者・その他の親族の医薬品 |

| 控除対象者 | 総所得金額が200万円未満 (医療費合計学のうち、【総所得金額×5%】を上回る部分) 総所得金額が200万円以上 (医療費合計額のうち、【10万円】以上の部分) |

市区町村や会社などで実施する健康診断や人間ドック、がん検診、インフルエンザの予防接種などといった健康の維持増進および疾病予防のために、一定の取り組みを行っている申請者 |

注意すべき点として、医療控除とセルフメディケーション税制の併用はできない。 そのため、控除額が大きい方を申請すると良いだろう。

●医療費控除の申請方法をもういちど

繰り返しになるが、医療費控除を受けるためには確定申告の中で、それを適用するための申告をする必要がある。

具体的には確定申告の期間内に所定の申告書等と一緒に提出することとなる。

医療費控除に必要なもの、申告方法

ここまで、医療費控除はどのようなものなのか、医療費控除はいつまでに行わなければならないかについて説明した。

では、実際に医療費控除を行う上で、期限に間に合わせるために何を行う必要があるのか、何を揃える必要があるのか、説明をする。

●提出書類として領収書が必要、ない場合は?

通常、医療費などを支払った資料として知られるものとして領収書がある。医療費控除を申告する際にはこの領収書を保存しておき、税務署から提出を命じられたときは必ず提出する必要がある。

しかし、なくした場合やもらえなかった場合はどうすればいいのであろうか。

まず、基本的に領収書が発行されない交通費については、自宅から病院までの交通費について記録に残せば問題ない。

また、病院などに支払った金銭については基本的に領収書が求められるが、ない場合は医療費通知が協会けんぽ(「医療費のおしらせ」という名称)や健康保険組合等から来るのでそれを使って申告する手もある。ただし、これは12月まで記録されているわけではないため、不足分は後日請求するか、領収書で補完するしかない。

●サラリーマンは源泉徴収票も必要

サラリーマンについては、源泉徴収票が必要となる。ただし、これは提出の必要がなく、申告書を記載ときに記載内容の根拠とするために必要となるものである。

なければ勤務先に発行を依頼することとなる。

●マイナンバーカードは持っておいたほうがいい

申告の際はマイナンバーが必要となるが、これは(緑色の)通知カードではなくマイナンバーカードを用意するのがより望ましい。

申告書にはマイナンバーを記載する必要があり、これは通知カードにも記載されている。

しかし、マイナンバーカードの場合、紙での提出の際、身分証明書として使うことができる、電子申告の際にはこれを使わないと申告がほぼできない等、通知カードではよりも便利に確定申告ができる。

医療費控除について確定申告を間に合わせるためには早めにマイナンバーカードの取得をすることをおすすめする。

●書類の書き方(紙の書類編)

医療費控除の適用のために確定申告する際は、紙の申告書で行う場合、電子申告で行う場合がある。

ここでは紙の申告書で申告する場合に医療費控除の書類をいかにして書くかについて説明する。

医療費控除をする前の準備として、所得の金額を使うので、その金額の計算を行う必要がある。

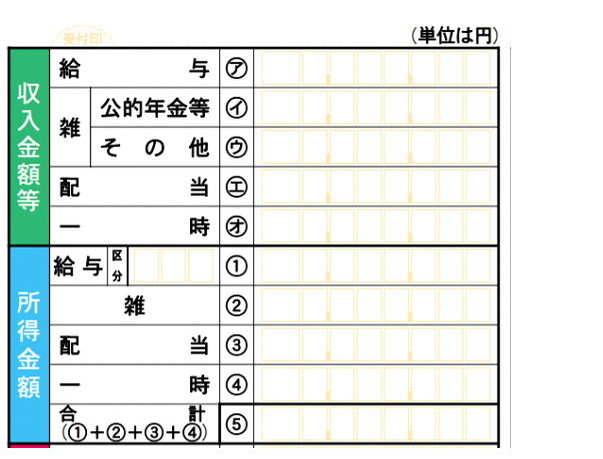

これは、申告書の所得金額の合計金額を求める必要があり、下に示した申告書にある、所得金額の合計(この場合は⑤の金額)に金額を入れ、これを使って医療費控除の計算を行うこととなる(ただし、不動産や株式の売却益等がある場合はこれらも足すこととなるがここでは省略する)。

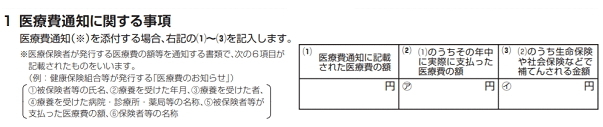

まず、最初にあるのは、協会けんぽや健康保険組合等からくる医療費通知に書かれている金額を記すこととなる。内容を確認した上で対象となる年の1月から12月までの、(1)金額、(2)実際の支払額、(3)協会けんぽや健康保険組合等または生命保険会社からその治療に際して支給された金額を記載する。

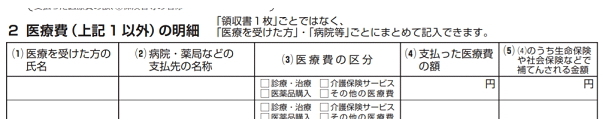

次にあるのは領収書ごとに記載する場合で、医療費を受けたひとと病院などごとにまとめて(1)氏名、(2)病院などの名前、(3)どのような医療を受けたのか、(4)支払った金額、協会けんぽや健康保険組合等または生命保険会社からその治療に際して支給された金額を記載する。

3番目として、医療費として支払った金額と協会けんぽなどから支給された金額について集計を取り、合計する。

最後に、所得金額の合計、医療費として支払った金額と協会けんぽなどから支給された金額を計算して、医療費控除額を求めることとなる。

●書類の書き方(国税庁サイト編)

国税庁のサイトでも申告書を書くことができる。方法は2通りあり、

1.EXCELファイルの様式をダウンロードして作成する方法

2.国税庁のサイトで作成する方法

がある。ここでは(2)の方法について説明する。

控除一覧から、医療費控除することを選択し、

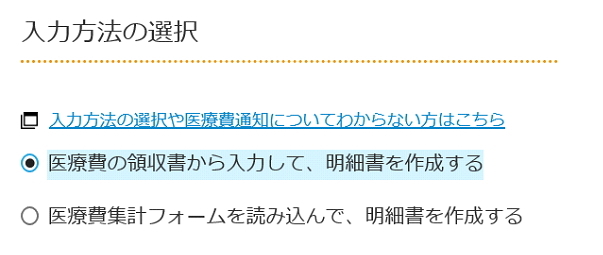

このような画面になるので、適当な方を選択肢(ここでは医療費控除の方を選ぶ)

入力方法として、一番上の「医療費の領収書から入力して、明細書を作成する」を選択する。

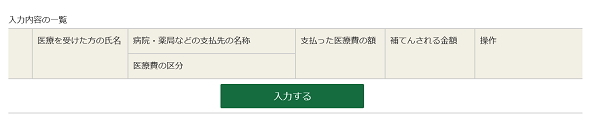

後は以下の画面になるので「入力する」のボタンを押して、

画面に従って支払った医療費などの情報について入力を行う。

まとめ

ここでは、医療費控除を適用するにはいつまでに行うべきか、また、間に合わせるために何をする必要があるか解説した。

本記事がお役に立てれば幸いである。

【関連記事】

・コープ共済はどんな保険?生命保険との違いやメリット・デメリットを解説

・投資信託の平均利回りとリターンはどれくらい?リスクと計算方法も解説

・日本人の貯金と投資の割合は?ビジネスパーソンの約4割が資産運用を実践

・「保険代理店」は何をしてくれるのか? なぜあるのか? 業界構造やビジネスモデル

・厚生年金基金とは?厚生年金と何が違うの?