地震に備えるために家屋や家財に地震保険をかけた場合、所得税の計算上、控除が受けられる 。この記事では、地震保険の保険料について、控除を受ける方法について解説する。

地震保険料控除についてのQ&A

地震保険控除とはどのような制度か?

地震保険控除とは、損害保険のうち、地震に関連した保険に関するものについて所得税や住民税(都道府県民税、市町村民税)の計算上、所得から控除するものである。

地震保険控除とは、損害保険のうち、地震に関連した保険に関するものについて所得税や住民税(都道府県民税、市町村民税)の計算上、所得から控除するものである。

対象となる地震保険はどのようなものか?

地震保険料控除となっているが、対象となる災害は地震に限らず、噴火や地震、津波によって発生した火災や損壊なども含まれる。

そのような保険のうち、地震保険料控除の対象となるのは、申告者本人(日本国内に住んでいる人に限る)や本人と生計を一にする配偶者、その他の親族が住む住宅や家財道具に関して保証する保険や共済であって、地震などの損害を補填するものである。

地震保険料控除となっているが、対象となる災害は地震に限らず、噴火や地震、津波によって発生した火災や損壊なども含まれる。

そのような保険のうち、地震保険料控除の対象となるのは、申告者本人(日本国内に住んでいる人に限る)や本人と生計を一にする配偶者、その他の親族が住む住宅や家財道具に関して保証する保険や共済であって、地震などの損害を補填するものである。

いくらまで控除されるか?

地震保険料控除には上限があり、所得税は5万円、住民税は2万5000円である。

所得税の地震保険料控除額は以下のとおり。

| 年間の保険料の合計額 | 控除額 |

| 5万円以下 | 支払った金額全額 |

| 5万円超 | 5万円 |

住民税の地震保険料控除額は以下のとおり。

| 年間の保険料の合計額 | 控除額 |

| 5万円以下 | 支払った金額の2分の1 |

| 5万円超 | 2万5000円 |

所得税の場合と比較して半額のみが控除される。

回答

地震保険料控除の注意点

地震保険料控除の適用に際しては、注意すべき点がいくつかある。

・店舗併用住宅の場合

店舗併用住宅の場合、住宅部分のみではなく店舗部分も含めた建物全体に対して保険をかけることもある。

地震保険料控除は、住宅や家財道具に関して適用されるものである。そのため、店舗併用住宅に対してかけられた地震保険については、住宅の部分と店舗の部分に按分して住宅の部分 のみに対して適用する 。なお、店舗部分については事業所得、雑所得や不動産所得の経費として処理する。

ただし、建物の床面積で住宅が占める割合が90%以上の場合、支払った金額全額について地震保険料控除の対象とすることができる。

・数年分前払いしている場合

一般的に地震保険は毎年1年分払うケースもあるが、大抵の場合は複数年分をまとめて支払っている。

この場合、支払った金額全額を一度に地震保険料控除するわけではない。その年に対応する部分のみが地震保険料控除の対象となる。保険会社から届く地震保険料の証明書には、その年の分の金額しか書かれていないはずである。

・似て非なる保険に注意

地震保険料控除は、地震保険の保険料支払いに対して行われる控除である。

名称が似ている火災保険や火災共済といった保険や共済であっても、地震などに対する保障がないものは地震保険料控除を受けられない。保険内容を確認するなどして加入時にチェックすることをおすすめする。

地震保険料控除の方法(年末調整)

年末調整時に地震保険料控除を受けるためには、どのように書類を書くべきだろうか。ここでは年末調整時に地震保険料控除を適用するための書類の書き方について解説する。

・書類の書き方

地震保険料控除を受けるためには、年末調整の書類のうち保険料控除申告書に必要事項を記載する。

保険料控除申告書の右上の部分には下図のような部分があり、そこに記入することによって地震保険料控除が受けられる。

書き方は、以下のとおりとなる。一般の地震保険についてのみ支払いがあり、旧長期損害保険料(後述)の支払いはないものとして説明する。

- この欄には保険料を支払った先の名称を記載する。

- この欄には保険の種類を記載する。大抵の地震保険料の証明書には「保険種類」の項目名で記載されている。

- この欄には現在契約している地震保険について契約期間を記載する。地震保険料の証明書には「保険期間」「地震保険期間」の項目名で記載されている。

- この欄には保険契約者の氏名を記載する。大抵は「保険契約者」「契約者」の項目名か場合によってはあて名でそれが記載されている。ほとんどは自分自身の名前を記載することとなる。

- この欄には保険の対象となった家屋に住んでいたり、同じく保険の対象となった家財を利用したりする人の名前を記載することとなる。 自宅に住んでいる場合は自分自身の名前を記載するが、単身赴任などで家族が住んでいる場合はその家族の名前を記載する。

- 本人(書類の提出者)と⑤の人物との関係を記載する。

- 保険の種別を記載するが、ここでは「地震」の欄に丸をつける。

- 支払った保険料のうち、その年、地震保険料控除の両方に対応する部分の金額を記載する。この金額は証明書に書かれている金額(地震保険料控除の対象となる金額)を記載する。

- 地震保険料のうち、地震保険料控除の対象となる金額の合計金額を書く。

- ⑨で書いた金額のうち、5万円以下の場合はそのまま、それを超える場合は5万円と記載する。

- ⑩で記載した金額をそのまま記載する。

・添付する書類

保険料控除申告書を提出する際には、地震保険料の証明書の添付が必要となる。

地震保険料控除の方法(確定申告を紙面で行う場合)

会社役員や会社員ではない人が地震保険料控除を受けるには、確定申告の際、申告書に記載して、証明書の添付をする必要がある。

・書類の書き方

確定申告時に紙面で申告書を提出する場合、以下のように記載する。なお、一般の地震保険についてのみ支払いがあり、旧長期損害保険料(後述)の支払いはないものとして説明する。

所得税の申告書の第二表右上のあたりに以下のような箇所がある。支払った地震保険料のうち、地震保険料控除の対象となる金額(地震保険料の証明書に記載されている)を左側の「地震保険料の計」と書かれている欄に記載する。

次に、表一の左側にある、地震保険料控除の欄に控除額を記載することとなる。

地震保険料として記載した金額について、5万円以下ならその金額をそのまま、上回るのであれば50,000と記載する。

・添付する書類

確定申告の書類を提出する際は、地震保険料の支払証明書の添付が必要だ。ただし、すでに年末調整で地震保険料控除を行っている場合は、改めて提出する必要はない。

地震保険料控除の方法(確定申告を国税庁のサイトから電子申告で行う場合)

ここでは確定申告を国税庁のサイトから電子申告で行う場合の入力方法について説明する。

・入力方法

実際の入力画面に沿って説明する。なお画面は2019年分のものを使用しており、2020年分は変更されることがある。

まず、「所得控除の入力」から「地震保険料控除」の右の「入力する」ボタンを押す。

画面が変わった後に出てくる「入力する」ボタンを押した後に、

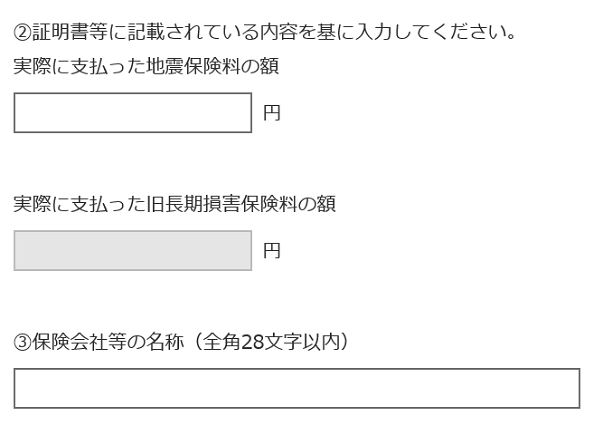

このような画面が出てくるので、控除の対象となる地震保険料について入力する。

最初の保険料の入力では

地震保険料を選択する。

この画面で地震保険料の金額と保険会社の名前を入力し、下にある「入力の確認」を押して、地震保険料に関する入力を終了する。

控除額の計算や必要な書類の記載は自動的に行われるため、これ以外に地震保険料控除ですべきことはない。

なお、すでに年末調整で行っている場合は、源泉徴収票の入力の過程で入力するのでここでの入力は行わない。

・添付する書類

電子申告時には、地震保険料の証明書を提出する必要はない。ただし、廃棄してはならず、必要に応じて提出できるようにしておかなければならない。

(参考)旧長期損害保険料控除について

ここでは、参考までに2006年に廃止され、現在は経過措置で残っている長期損害保険料控除について説明する。

・どのような制度か

長期損害保険は、支払われた保険料について、所得から控除する制度である。 対象となる保険は、以下を保障する保険である。

- 契約者や契約者と生計を一にする配偶者その他親族が所有して常に居住する建物や、その中にある家財道具の損害

- 契約者や契約者と生計を一にする配偶者その他親族の身体の傷害

この制度自体は2006年で廃止されたが、以下の条件を満たすものについては引き続き所得控除が認められている。

- 2006年12月31日までに契約されたもの

- 満期返戻金等のあるもので保険期間または共済期間が10年以上の契約であるもの

- 2007年1月1日以後にその損害保険契約等の変更をしていないもの

・控除額(所得税)

この制度によって所得税の計算上、所得から控除される金額は以下のとおりである。

| 年間の保険料の合計額 | 控除額 |

| 1万円以下 | 支払った金額全額 |

| 1万円超2万円以下 | 支払額×1/2+5000円 |

| 2万円超 | 1万5000円 |

なお、地震保険料の控除も行っている場合は、合計金額5万円まで控除される。

・控除額(住民税)

この制度によって住民税の 計算上、所得から控除される金額は以下のとおりである。

| 年間の保険料の合計額 | 控除額 |

| 5000円以下 | 支払った金額全額 |

| 5000円超1万5000円以下 | 支払額×1/2+2500円 |

| 1万5000円超 | 1万円 |

なお、地震保険料の控除も行っている場合は、合計金額2万5000円まで控除される。

まとめ

この記事では、地震保険料控除について説明した。

支払った地震保険料について、所得税は最大5万円、住民税は最大2万5000円の所得控除が受けられる。この際、申告時に必要な書類の書き方や提出すべき書類も確認しておこう。