住宅ローン控除の控除期間は基本的に10年だが、2019年(令和元年)10月1日以降、消費税増税の影響を受けた一定のケースでは、その影響を軽減するために控除期間が13年になる。

この延長は、2019年(令和元年)10月1日から2020年(令和2年)12月31日までに住宅に入居するなどの要件を満たしたときの限定的な対応だ。ただし、新型コロナウイルスの影響で入居が遅れてしまったケースであれば、一定の要件のもと、2021年(令和3年)末までに入居した場合でも控除期間13年の適用が認められている。

今回は、住宅ローン控除が13年になる要件や新型コロナウイルスの特例を受けるための要件について解説する。

住宅ローン控除の期間延長に関するQ&A

2020年末までの住宅ローン控除はなぜ13年に延長された?

2019年(令和元年)10月1日、消費税が8%から10%になった。住宅の取得や増改築をする際に、建物の購入価格や増改築の費用には消費税がかかるため、増税後に住宅購入やリフォームをした人は、増税前に同じ住宅を購入・リフォームした人よりも負担する金額が大きくなる。

増税後に購入した人の負担を軽減するために、通常10年間の住宅ローン控除を3年分多く控除できるようになった。

2019年(令和元年)10月1日、消費税が8%から10%になった。住宅の取得や増改築をする際に、建物の購入価格や増改築の費用には消費税がかかるため、増税後に住宅購入やリフォームをした人は、増税前に同じ住宅を購入・リフォームした人よりも負担する金額が大きくなる。

増税後に購入した人の負担を軽減するために、通常10年間の住宅ローン控除を3年分多く控除できるようになった。

延長された3年間の控除額は?

延長といっても、3年分はあくまで消費税が2%増えたことによる負担額を軽減するためのものだ。そのため、通常どおり計算した住宅ローン控除の額よりも、増税分に相当する額のほうが少なければ、増税分までしか控除できない仕組みとなっている。

つまり延長された3年間で控除できるのは、建物の取得あるいは増改築等にかかった消費税2%相当分が限度となる。

延長といっても、3年分はあくまで消費税が2%増えたことによる負担額を軽減するためのものだ。そのため、通常どおり計算した住宅ローン控除の額よりも、増税分に相当する額のほうが少なければ、増税分までしか控除できない仕組みとなっている。

つまり延長された3年間で控除できるのは、建物の取得あるいは増改築等にかかった消費税2%相当分が限度となる。

住宅ローン控除の控除期間が13年になる3つの要件

住宅ローン控除の控除期間を13年にするには、次のすべての要件を満たさなければならない。

●要件1:一定の期間内に入居すること

住宅ローン控除の控除期間を13年にするには、住宅への入居開始日が、以下のAとBの両方を満たす期間内でなければならない。

A:2019年(令和元年)10月1日から2020年(令和2年)12月31日までの間

B:住宅の取得や増改築等の日から6ヵ月以内

Bは住宅ローン控除を受けるための必須要件なので、Bを満たしていなければ住宅ローン控除そのものが受けられなくなる。Aは満たしていないが、ほかの要件はクリアしているという状態なら、10年間の控除は受けられる。

●要件2:特別特定取得であること

「特別特定取得」とは、住宅を購入したときにかかった消費税がすべて「10%」である場合の住宅の取得や増改築等をいう。(租税特別措置法第41条第14項)

消費税が8%の場合や、8%と10%が混在している場合は、10年の控除は受けられても13年の対象にはならない。ただし、8%と10%が混在しているものは「特定取得」といって、住宅ローン控除の上限額が通常より大きくなる。

「特別特定取得」は「特定取得」よりも負担が大きいので、「特定取得」の扱いにプラスして3年分の延長が追加されている。

特別特定取得・特定取得・それ以外に区分したときの控除額と控除期間は次のようになる。

| すべて10% (特別特定取得) |

8%又は10% (特定取得) |

左以外 (すべて8%など) |

|

| 控除上限額 | 認定住宅の新築等 50万円 (それ以外は40万円) |

認定住宅の新築等 50万円 (それ以外は40万円) |

認定住宅の新築等 30万円 (それ以外は20万円) |

| 控除期間 | 13年 | 10年 | 10年 |

自分が受けている住宅ローン控除が「特別特定取得」や「特定取得」にあたるかどうかを調べたい場合があるだろう。

その際は、初年度の確定申告後、税務署から送られてくる「年末調整のための(特定増改築等)住宅借入金等特別控除証明書」で確認できる。「住宅借入金等特別控除申告書」と兼用様式になっている書類だ。

「特別特定取得」であれば、証明書に「特別特定」の文字や、11年目から13年目の控除限度額が記載されている。(下図参照)

(出典)国税庁:「令和2年分年末調整のしかた」(画像中の赤丸は筆者が加工したもの)

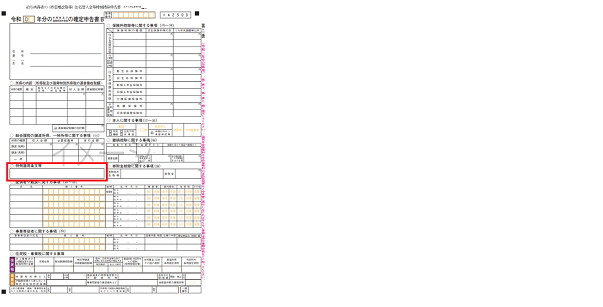

また、確定申告書第二表の「特例適用条文等」でも(特別特定)・(特定)などを記載することとなっている。

確定申告書の控えを見てみよう。

(出典)国税庁:「令和2年分確定申告に関する様式等」(赤色の枠は筆者が加工したもの)

●要件3:住宅ローン控除のほかの要件を満たしていること

住宅ローン控除の控除期間が13年になるのは、通常の10年の要件を満たしている人が、前述の要件1と2を満たしている場合である。

例えば、その年の合計所得金額が3000万円を超えるなど、通常の要件を満たしていない場合は住宅ローン控除そのものが受けられない。

住宅ローン控除を13年受けたときの控除額の計算例

住宅ローン控除の控除期間が13年になった場合、10年の場合と比べてどのくらい控除額が変わるだろうか。

●1年目~10年目の控除額の計算式

1年目~10年目までの控除額は、控除期間が13年、10年のどちらも同じである。

<1年目~10年目の住宅ローン控除額の計算式>

年末の住宅ローン残高×1%

<住宅ローン控除額の上限>

前述の「住宅ローン控除の控除期間が13年になる3つの要件」の要件2の図表を参考にしてほしい。

●11年目~13年目の住宅ローン控除額

<住宅ローン控除額の計算式>

「年末の住宅ローン残高×1%」と「建物購入価格(税抜)×2%÷3」のいずれか少ないほうの金額

「建物購入価格(税抜)×2%÷3」とは、消費税によって増えた負担額の計算式である。

例えば、建物が税込み3300万円(消費税額300万円)のケースで考えてみよう。増税前に買っていれば、この建物は3240万円(消費税額240万円)で取得できたことになる。

増税によって増えた負担は60万円、つまり「税抜価格3000万円×2%」だ。この負担額を3年間で控除するため、「建物購入価格(税抜)×2%÷3」となる。

●住宅ローン控除の10年と13年の控除額を比較

次の例で、10年間と13年間の住宅ローン控除の合計額を比較してみよう。

【例】

・住宅ローン:元本4500万円※(30年ローン)

・返済額:年150万円(初年度から返済する)

・住宅ローンの内容

建物:税抜き3000万円(居住用割合100%)

土地:1500万円

・建物は認定住宅とし、控除額の上限は年50万円である

※住宅ローン控除の対象となる借入金や債務は元本のみである。(租税特別措置法基本通達41-20)

【計算】

1年目のローン残高は4500万円から150万円を返済した4350万円だ。控除額は「年末の住宅ローン残高×1%」で、事例の控除限度額は50万円なので、1年目の控除額は43万5000円となる。同様に2年目は42万円、3年目は40万5000円となる。

この結果、住宅ローン控除の1年目から10年目の控除額の合計は、367万5000円となる。

| 経過年数 | 1年目・2年目・3年目・・・10年目 |

| 控除額 | 43.5万円・42万円・40.5万円・・・30万円 |

| 控除合計額 | 367.5万円 |

11年目からは、「年末の住宅ローン残高×1%」と「建物購入価格×2%÷3」のいずれか少ないほうの金額が控除額となる。

11年目の「年末の住宅ローン残高×1%」は28万5000円だ。一方、「建物購入価格×2%÷3」は20万円(3000万円×2%÷3)となるので、11年目の控除額は少ないほうの20万円となる。12年目、13年目も「建物購入価格×2%÷3」のほうが少ないため、20万円となる。

この結果、住宅ローン控除の適用期間が13年であれば、控除額の合計は427万5000円となる。

| 経過年数 | 11年目 | 12年目 | 13年目 |

| 控除額 | 20万円 | 20万円 | 20万円 |

| 控除合計額 | 367.5万円+60万円=427.5万円 | ||

新型コロナウイルスで入居が遅れても13年の対象に

前述のとおり、住宅ローン控除の控除期間が13年になるのは、入居開始日が2019年(令和元年)10月1日から2020年(令和2年)12月31日までの間でなければならない。

しかし、新型コロナウイルスの影響で入居が遅れた場合は、別の要件を満たすことによって、控除期間13年の適用が認められる。(新型コロナ税特法第6条、新型コロナ税特令第4条)。 例えば、感染やまん延予防のために工事が遅延したケースなどが想定されている。

●控除期間13年を受けるための別の要件

次の3つの要件をすべて満たす必要がある。

・要件1:次の期限までに契約を締結していること

住宅の取得や増改築等の売買契約や請負契約を、次の期限までに締結していることが必要である。

| 住宅取得等の態様 | 契約期限 |

| 新築 | 令和2年9月末 |

| 中古住宅の取得・増改築等 | 令和2年11月末 |

住宅取得等の態様 契約期限 新築 令和2年9月末 中古住宅の取得・増改築等 令和2年11月末

・要件2:2021年(令和3年)内に入居していること

入居開始日が2021年(令和3年)12月31日までであることが必要である。

・要件3:確定申告書に「入居時期に関する申告書兼証明書」を添付すること

住宅ローン控除を受けるとき、初年度は確定申告が必要だが、このとき、確定申告書や住宅ローン控除の必要書類に加えて「入居時期に関する申告書兼証明書」を作成して提出する必要がある。

「入居時期に関する申告書兼証明書」は、建設業者などが新型コロナウイルス感染症やまん延防止の影響で、申告者(住宅ローン控除を受ける者)が2020年(令和2年)12月31日までに居住できなかったことを証明する書類であり、申告者による申告書も兼ねている。様式は以下で確認できる。

国税庁:新型コロナウイルス感染症緊急経済対策における税制上の措置(問7参照)

控除期間13年の対応以外にも、住宅ローン控除では適用が弾力化されている事例がある。そのため、リンク内にはさまざまなケースの申告書兼証明書が入っている。控除期間13年を適用するために必要なのは「入居時期に関する申告書兼証明書」(様式Cと書かれたもの)なので間違えないようにしよう。

入居が遅れた人は建設業者などに確認を

住宅ローン控除を13年受けられる人の要件は、以下の3つである。

・一定の期間内に入居すること

・特別特定取得であること

・ほかの住宅ローン控除の要件を満たすこと

2020年(令和2年)中に入居できなかった理由が新型コロナウイルスの影響なら、今からでも使える可能性がある。3年分の延長は大きいので、手続きを忘れないようにしよう。

【関連記事】

・国民共済より県民共済?「都道府県民共済」がコスパ最強といわれるワケ

・1,000万円で資産運用!投資信託とETFどっち?徹底比較

・医療費控除の還付金が思ったより少ないのはなぜ? 仕組みを学ぼう

・株式投資における長期保有銘柄の選び方。成功させるコツは?

・なぜ決算が良くても株価が下がる?伝説のトレーダーが教えるファンダメンタルズのポイント