生命保険料を個人で支払うと、所得税や住民税について所得控除が受けられる。

これは一体どのような制度なのか。また、所得控除を行う場合はどうすればよいのかについて、分かりやすく解説する。

生命保険控除についてのQ&A

生命保険控除とはどのような制度か?

生命保険料控除は、一般生命保険料、介護医療保険料、個人年金保険料を支払った場合、支払った金額に応じて所得税や住民税(都道府県民税、市町村民税)の一部または全部について控除が受けられる制度である。

控除額はそれぞれの種類によって最大5万円(契約締結の時期によっては4万円)で、合計の最大額は12万円となる。

生命保険料控除は、一般生命保険料、介護医療保険料、個人年金保険料を支払った場合、支払った金額に応じて所得税や住民税(都道府県民税、市町村民税)の一部または全部について控除が受けられる制度である。

控除額はそれぞれの種類によって最大5万円(契約締結の時期によっては4万円)で、合計の最大額は12万円となる。

対象となる生命保険はどのようなものか?

生命保険、介護医療保険、個人年金保険の3種類が対象となる。具体的にどのようなものであるかについては後述する。

生命保険、介護医療保険、個人年金保険の3種類が対象となる。具体的にどのようなものであるかについては後述する。

どうやって申告するの?

申告方法は主に2通りある。

1つ目は、会社役員や会社員の場合、年末調整で用紙と生命保険料支払いの証明書を提出することによって、生命保険料控除控除が受けられる。

2つ目は、確定申告時に申告書に記載する。場合によっては生命保険料支払いの証明書を提出することによって、生命保険料控除が受けられる。

申告方法は主に2通りある。

1つ目は、会社役員や会社員の場合、年末調整で用紙と生命保険料支払いの証明書を提出することによって、生命保険料控除控除が受けられる。

2つ目は、確定申告時に申告書に記載する。場合によっては生命保険料支払いの証明書を提出することによって、生命保険料控除が受けられる。

旧制度と新制度

生命保険料、個人年金保険料については、生命保険料控除の制度上、2つに分かれている。分け方や、その違いがどのような結果になるのかについて説明する。

・加入した時期によって制度が分かれる

生命保険料は、加入した時期によって所得控除の金額が異なる。

契約締結が2011年12月31日までの場合は旧制度、2012年1月1日以降の場合は新制度で、各々で控除額や保証の範囲などが違う。

・契約時期を知る方法

自分が入っている保険が新制度か旧制度かを知るにはどうすればよいのだろうか。

証明書を見れば、必ず新制度か旧制度のいずれかであることが明確に書かれている。ただし、どこに書かれているかは保険会社によって違うので、各保険会社が示す記載例を参考に探すことになる。

生命保険の保険料の種類について

・生命保険の保険料は3種類に分けられる

生命保険料控除の対象となる保険料は、一般生命保険料、介護医療保険料、個人年金保険料の3種類に分けられる。

生命保険料控除は、まず保険の種類ごとに保険料控除の金額を計算する。次項からどのような保険がそれぞれの種類に当てはまるか説明する。

・一般生命保険料

一般生命保険料は通常、生存または死亡に基因して一定額の保険金、その他給付金を支払うことを約する部分に係る保険料である。

一般生命保険料で控除が受けられる保険の中で、主なものは以下のとおりだ。

- 生命保険会社等と契約された生存または死亡に対して保険金が支払われるもの

- JA共済と契約された生存または死亡に対して保険金が支払われるもの(生命系共済と言われているもの)

仮にこの条件に該当しても、保険期間が5年未満の契約で、いわゆる貯蓄保険や貯蓄共済は含まれない。また、外国の生命保険会社や損害保険会社と海外で結んだ保険契約に関する保険料にも生命保険料控除は適用されない。これ以外にも制約があるため、契約を結ぶときは保険会社に問い合わせるとよい。

・介護医療保険料

介護医療保険料として生命保険料控除の対象となるものは通常入院・通院等にともなう給付部分に係る保険料などとなっている。

介護医療保険料で控除が受けられる保険の中で、主なものは以下のとおりだ。

- 生命保険会社または損害保険会社等と締結した疾病または身体の傷害等により保険金が支払われる保険契約のうち、医療費支払事由に基因して保険金等が支払われるもの

- 生命共済契約等のうち、疾病または身体の障害等により保険金等が支払われる一定のもので、かつ、医療費等支払事由により保険金等が支払われるもの

仮にこの条件に該当しても、保険期間が5年未満の契約で、いわゆる貯蓄保険や貯蓄共済は含まれない。また、外国の生命保険会社や損害保険会社と海外で結んだ保険契約に関する保険料にも生命保険料控除は適用されない。ほかにも制約があるため、契約を結ぶときは保険会社に問い合わせてるとよいだろう。

・個人年金保険料

個人年金保険料として生命保険料控除の対象となるものは個人年金保険料税制適格特約の付加された個人年金保険契約等に係る保険料などとなっている。

個人年金保険料で控除が受けるには、以下の条件を満たす必要がある。

- 年金の受取人は、保険料もしくは掛金の払い込みをする者、またはその配偶者となっている契約であること

- 保険料等は、年金の支払を受けるまでに10年以上の期間にわたって、定期に支払う契約であること

- 年金の支払は、年金受取人の年齢が原則として満60歳になってから支払うとされている10年以上の定期または終身の年金であること

生命保険控除の金額について

生命保険料を支払った場合に受けられる所得の控除額は、新制度か旧制度かによって控除額が異なったり、合計額の上限があったりと複雑だ。

ここでは、控除額の計算方法について説明する。

・旧制度と新制度

前述のとおり、保険は契約締結の時期によって新制度と旧制度に分けられる。これによって、同じ保険の種類でも控除される金額が異なる。

・旧制度では1種類につき5万円

旧制度のもとで締結された生命保険の一般生命保険料、個人年金保険料について、それぞれ最大で5万円控除が受けられる。

ただし、生命保険控除の金額は支払った保険金の全額が控除されるわけではなく、一定の計算式に基づいて計算された金額が生命保険控除の控除額となる。

生命保険控除の控除額の計算方法は、支払った保険料ごと に以下のようになる。

| 支払保険料等の額 | 所得控除額 |

| 2万5000円以下 | 支払保険料等の全額 |

| 2万5000円超 5万円以下 | 支払保険料等×1/2+1万2500円 |

| 5万円超 10万円以下 | 支払保険料等×1/4+2万5000円 |

| 10万円超 | 一律5万円 |

・新制度では1種類につき4万円

新制度のもとで締結された生命保険の保険料について、3種類それぞれで最大4万円の控除が受けられる。

新制度における生命保険控除の控除額の計算方法は、保険の種類ごとに 以下のようになる。

| 支払保険料等の額 | 所得控除額 |

| 2万円以下 | 支払保険料等の全額 |

| 2万円超 4万円以下 | 支払保険料等×1/2+1万円 |

| 4万円超 8万円以下 | 支払保険料等×1/4+2万円 |

| 8万円超 | 一律4万円 |

・同じ種類の保険で旧制度と新制度の両方がある場合

一般生命保険料、個人年金保険料生命保険料については、旧制度と新制度、両方の契約がある場合もある。その場合、以下のように計算する。

1. 旧制度のもとでの契約の支払保険料が6万円以上の場合

旧制度のもとでの契約についてのみ控除額を計算する。この場合、控除額が4万円以上となるため、新制度の控除額を計算したとしても、切り捨てられるためである。

2. 新制度のもとでの契約の支払保険料が6万円以上の場合

まず、旧制度のもとでの金額を計算する。ついで、新制度のもとでの金額を計算して、それらを合計した金額となる。この場合、上限は4万円となる。

・全体の合計では12万円

最後に、3種類の保険料についてそれぞれ求めた控除額を足し、その金額を生命保険控除の金額とする。

ただし、合計額について、理論上は最大で14万円(一般生命保険料、個人年金保険料は5万円、介護医療保険料は4万円)となるが、制度上、生命保険料控除の上限は12万円までとなっており、上回る部分については切り捨てられることとなる。

申告の方法

生命保険料控除を行うために、どのように申告すればよいのだろうか。年末調整と確定申告の2通りあるが、それぞれについて説明する。

・年末調整

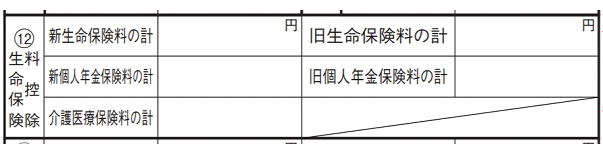

年末調整時に、生命保険料控除を行う場合、年末調整の書類の一つである保険料控除申告書に必要事項を記載する。

例えば、これは、一般生命保険料の金額を記載する欄である。ここに必要な事項を記載していく。

ここでは、保険会社の名前、保険の種類、保険の契約者の名前、受取人の氏名、保険契約の新旧の区分、本年度に支払った保険料の金額など保険の概要を記入する。

また、下の段では新制度の保険料等(Aの欄)、旧制度の保険料等(Bの欄)について集計し、以降計算して保険料控除の金額を求めることとなる。同様のことを他の介護医療保険料及び個人年金保険料についても行い、最後に集計する。

なお、年末調整時は生命保険料の証明書を添付して提出する。

・確定申告(紙の申告書)

自営業者や無職の人、年末調整時に生命保険料控除を行わなかった人については確定申告時に生命保険料控除を行う。

確定申告の方法は2通りある。1つ目は、紙の申告書で申告する方法である。2つ目は、電子申告だ。電子申告にはさまざまな会計ソフトがあるが、代表的なものとしては国税庁のWebサイトで計算する方法がある。

まずは紙の申告書で行う場合について説明する。申告用紙の第二表の右上の部分にこのようになっているところがある。

この欄には3種類の保険料とその制度別の5種類(介護医療保険料は新制度のみ)について、金額を記載する。

この金額を基に生命保険料控除の金額を計算して、結果を申告書用紙の第一表の生命保険料控除の欄に記載すれば、生命保険料控除の記載は完了だ。

なお、申告の際は生命保険料の支払証明書を提出する。

・確定申告(国税庁のサイト)

国税庁のサイトから入力する際は、以下のとおりだ。

「所得控除の入力」で生命保険料控除の横にある「入力する」ボタンを押し、

その中にある「入力する」ボタンを押すと、

このような入力画面が現れるので、適用制度、保険の種類ごとの金額、保険会社等の名前を入力し、下にある「続けてもう1件入力(他に証明書があるとき)」「入力内容の確認(終了するとき)」を押して確定させる。後は、自動的に計算、申告書の作成を行う。

紙の申告書で提出する場合とは異なり、生命保険料の支払証明書を提出する必要はない。しかし後日税務署から提出するように求められることもあるため、保存しておくとよい。

まとめ

この記事では生命保険料控除について、概要や保険料の分類、控除額の計算方法について説明した。申請の際に、参考になれば幸いである。

ZUU onlineでは、保険などの資産の悩みについて、無料で相談できるアドバイザーを紹介するサービスを提供している。登録は以下のフォームから行えるので、一度利用してみてはいかがだろうか。