2018年から配偶者控除が変更になったことをご存じだろうか。今回の改正により税務上の配偶者控除の適用が従来の給与収入103万円から給与収入150万円に引き上げられた。

従来型の就労形態ともいえる夫(妻)がフルタイムで働き、妻(夫)がパートタイムで働き家計を支えていた場合、夫の税額が増えることのないよう、妻は働く時間を調整し年収が一定以上にならないようコントロールしていた。これがいわゆる税務上の配偶者控除の対象から外れる「103万円の壁」と社会保険に単独加入することになる「130万円の壁」であった。以下で詳細を見ていこう。

配偶者控除の控除額「103万円→150万円」へ

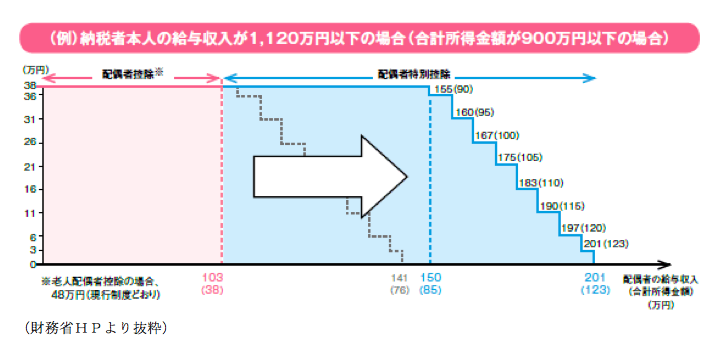

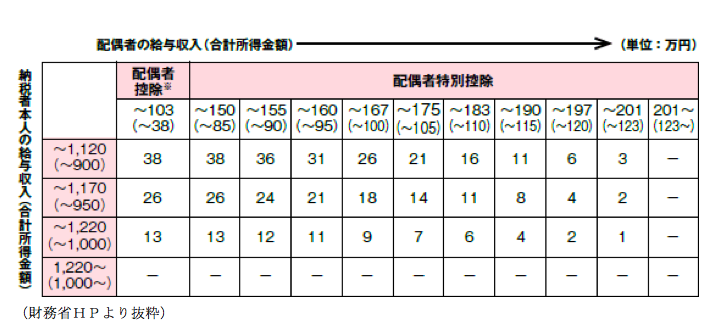

配偶者控除の上限は38万円であるが、対象となる働く配偶者の給与収入(額面)は103万円から150万円まで上昇している。年間47万円多くの収入を得ても、夫の所得税が増えることはない仕組みとなった。毎月4万円弱の収入増となっても、配偶者控除の適用となる計算だ。また、年末に就業調整をしていた方や、パートやアルバイトの社員が年末の繁忙期に働けなくなり人手が不足する企業があるが、人手不足の解消に貢献するであろう。

・【保存版】2019年、知らないと損する「お金のはなし」

・相続対策に失敗した「元富裕層」の悲惨な末路

配偶者控除の対象となるかどうかのラインが1120万円

夫を中心とした納税者本人については、配偶者控除の対象となるかどうかの所得制限が設けられることになった。給与収入1120万円までは、配偶者控除が最大限に適用となる。しかし、夫の収入が増えるほど、配偶者控除の金額が減る仕組みとなっている。給与収入1220万円を超えると、配偶者控除の適用対象外となる。妻が働き方を調整するかどうかよりも、夫の年収がいくらになるのかを把握することが先決となる。

配偶者控除が減額となる給与収入1120万円以上、給与収入1220万円以上の人たちはどれくらいかという細かい数値は存在しないが、平成29年9月に発表された国税庁の民間給与実態統計調査(平成28年分)によると、給与収入1000万円を超えるのは208.2万人となり、給与収入のある全体の人数が4869万人のうち4.27%となる。よって、20人に1人は配偶者控除の対象とならないであろうと推測される。

最も大きな影響があるのはどんな人?

今回最も大きな影響があるのは給与収入1120万円未満の夫をもつ、パートタイムまたは、アルバイトまたは無就労の配偶者である。

今まで働きたいのに働く時間を制限したり、働くことに躊躇していた人でも、給与収入150万円であれば、月額12.5万円となり時給1500円の仕事であれば80時間働くことができる。1月4週であると考えれば毎週20時間、1日4時間程度の労働である。家庭を切り盛りしながら、家計にも収入アップという形で貢献できると考えれば、働かない手はない。

問題は働きたいと思える仕事があるか、勤務先が従来以上に働くことを求めているかである。勤務先が働く人を求めていないとすれば、ダブルワークで複数就労をする事により収入アップで家計に貢献できる。

配偶者控除は給与収入150万円を超えると段階的に縮小することになる。ただし、その場合でも配偶者特別控除というもうひとつ別の仕組みが存在する。言うなれば第2の配偶者控除である。この制度があるため、配偶者の為の控除は給与収入201万円まで存続することになる。あえて給与収入150万円で収めることなく、給与収入201万円(月額16.75万円)まで頑張ってみると言うのも一案だろう。

社会保険の壁にも注意を

1つだけ注意して欲しい点がある。130万円の壁(勤務先によって106万円の壁の場合もある)だ。日本には働くにおいて、100万円の壁、103万円の壁、130万円の壁など色々な壁という名前の制度の切れ目が存在する。

たしかに給与収入150万円までは配偶者控除の対象となり、従来の103万円と比べると手取りが47万円増えそうに思えるが、実際は年収130万円を超える場合など、公的年金と健康保険など社会保険に単独加入が必要になる収入の切れ目が存在する。

そのため、自分がいくら稼ぐと家族全体の手取りがいくらになるのか計算することは困難である。このような計算はFPに依頼してはならないしFPは答えてはいけない。個別具体的な税務計算は税理士法に違反することになるからである。一方で税理士はこのような個人の細かい税制が得意とは考えづらいことと、顧問でもない一般の方からの相談を引き受けようとするとは思えない。

よって自分で計算する必要がある。財務省はこのような状況を鑑みて、WEB上で手取りの最適化を試算できる仕組みを公開する必要があると考えるがいかがだろうか。

高橋成壽

寿FPコンサルティング 慶應義塾大学総合政策学部を卒業後、金融関係のキャリアを経て2007年にファイナンシャル・プランナー事務所を設立。現在は寿FPコンサルティング、ライフデザインセンター、寿アセットマネジメントなど、複数の金融サービス会社の代表を務める。メディアへの出演多数。著書に「ダンナの遺産を子どもに相続させないで」(廣済堂出版)がある。FPサービスとして「ライフプランの窓口」、「相続センター神奈川」を企画運営している。