毎年やってくる確定申告をきちんと期限の3月15日までにしたものの、申告期限を過ぎてしまってから税額を間違っていたことに気がつくこともあるだろう。税額を本来よりも少なく申告していた場合は修正申告が必要となる。逆に多く申告しているケースは、更正の請求となる。この記事では修正申告のやり方や、それ以外のケースはどうなるのかも含めてわかりやすく解説する。

確定申告の修正に関するQ&A

まず修正申告に関してよくある3つの質問に答えよう。

修正申告とは?

修正申告とは、提出した確定申告が本来の税額よりも少なく申告したことを、申告期限の終了後に気づいた場合に税額を正しく申告する手続きである。改めて作成した修正申告書類を税務署に提出し、所得税の不足分を「延滞税」とともに納付する。

修正申告とは、提出した確定申告が本来の税額よりも少なく申告したことを、申告期限の終了後に気づいた場合に税額を正しく申告する手続きである。改めて作成した修正申告書類を税務署に提出し、所得税の不足分を「延滞税」とともに納付する。

修正申告のタイミングは?

確定申告の期限後に、税額の間違いに気づいたら速やかに修正申告をするのが賢明だ。修正申告をしないで放置しておくと、延滞税などのペナルティーで支払う金額が増え、税務署から督促が来る。

確定申告の期限後に、税額の間違いに気づいたら速やかに修正申告をするのが賢明だ。修正申告をしないで放置しておくと、延滞税などのペナルティーで支払う金額が増え、税務署から督促が来る。

申告ミスを正すほかの方法は?

修正申告以外では、「訂正申告」と「更正の請求」がある。

訂正申告とは、確定申告の期限前に申告内容の間違い全般を修正する手続きである。一方、更正の請求は確定申告の期限後に税額を多く申告していること、あるいは還付額を少なく申告していることに気づいた場合の修正をする手続きだ。

修正申告以外では、「訂正申告」と「更正の請求」がある。

訂正申告とは、確定申告の期限前に申告内容の間違い全般を修正する手続きである。一方、更正の請求は確定申告の期限後に税額を多く申告していること、あるいは還付額を少なく申告していることに気づいた場合の修正をする手続きだ。

修正申告の流れ

実際に確定申告の後に修正申告を行う場合は、どういった流れになるのか。

●書類の作成

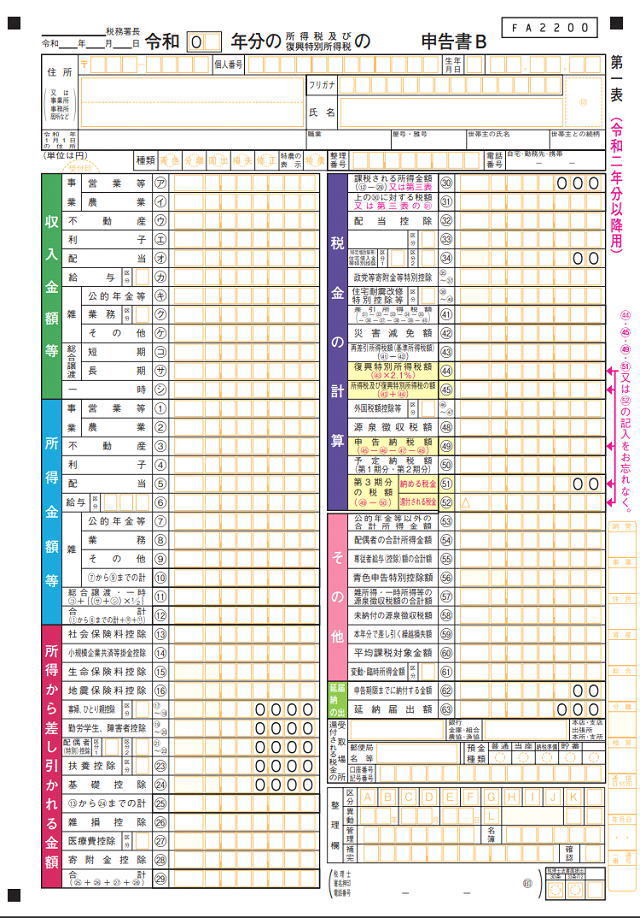

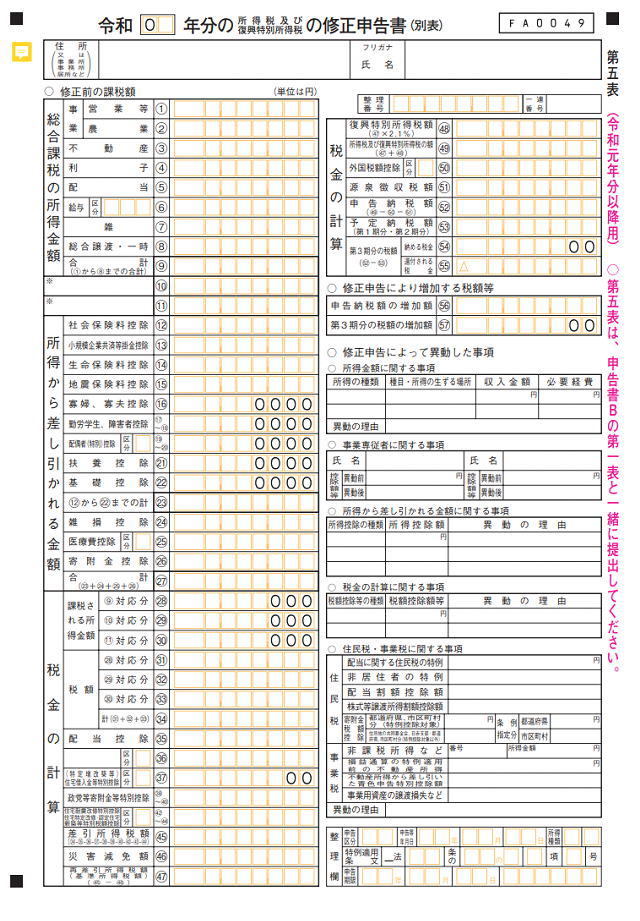

修正申告においては、確定申告書Bの「第一表」および「第五表(修正申告書・別表)」の2種類の書類を作成しなければならない。用紙は国税庁ホームページの該当箇所からダウンロードできる。

【確定申告書B「第一表」】

当初の税額を第五表に、修正後の税額を第一表に記載するが、追加書類が必要になることもある。株式の配当金などの分離課税の申告を修正する場合は、確定申告書Bの「第三表」が必要だ。

●税務署に提出

修正申告の書類が完成したら税務署へ提出する。提出方法は確定申告と同じで、以下の3種類がある。

1.税務署に直接提出

2.税務署に郵送

3.e-Taxにて電子申告

●税金の納付

修正申告を行った後は、追徴金を納付して納税が完結する。ただし気をつけたいのが、原則として納付期限は申告書類を提出する日となっている点だ。すなわち提出日に納付を行わなければならないのだ。

修正申告の納付方法と延滞税

修正申告の具体的な納付方法にもふれておこう。修正申告により追加で納めることになった税金と併せてペナルティーとして「延滞税」を納付しなければならないケースもあるので、それについても解説する。

●4種類の納付方法

修正申告の納付方法は確定申告と同様で、以下の4つの方法から選ぶことができる。

1.窓口納付(税務署および金融機関の窓口で納付書とともに現金納付)

2.コンビニ納付(コンビニで納付書とともに現金納付)

3.電子納税(ネットバンキングにて納付)

4.クレジットカード納付(専用サイトにてクレジット決済による納付)

●延滞税について

「延滞税」とは、税金を法定納付期限までに納めなかった際に課せられる税金である。いわば利息のようなもので、期限日の翌日から起算し、延滞日数に応じて増えていくことになる。

前述のとおり、修正申告の納付期限は申告当日である。そのため、当日中に納付できなければ法定納期限の翌日から修正申告日分の延滞税と、修正申告日の翌日から納付日までの延滞税が発生する。

延滞税の税率は最大で14.6%(年率)である。具体的な税率は、延滞日数によって異なるので確認が必要だ。なお、法定納期限から1年間を経た翌日から、修正申告書の提出日までの期間分については、延滞税は加算されない。また、延滞税が1000円未満の場合は、納付が免除される。

税務署から間違いを指摘された場合

確定申告の間違いに自分では気がつかず、税務署から指摘されて修正申告をするケースもある。その場合、追徴税額や延滞税とは別に「過少申告加算税」を納めなければならない。さらに税務署から悪質と判断された場合は、「重加算税」が発生する。

●過少申告加算税

税務署からの確定申告の間違いの指摘後に修正申告をした場合、税務調査が入るまでに自主的に修正申告をすれば、「追納分の税金×5%(※10%)】、税務調査が入ってから修正申告をすれば、「追納分の税金×10%(※15% )】の税率で過少申告課税が課せられる。

※追納分の税金額が「当初の納付額」または「50万円」のどちらか多いほうを超過している際に超過額にかかる税率

なお税務署から指摘を受ける前に自ら修正申告を行えば、ペナルティーである過少申告加算税は発生しない。

●重加算税

税務調査が入った結果、粉飾や隠蔽、偽装などの悪質な手口が認められた場合は「重加算税」が発生する。税率は「追納分の税金×35%」だ。なお同様の悪質な脱税行為を過去5年以内にも行っていた場合、「追納分の税金×45%」になる。

訂正申告の手続きについて

確定申告を行って自ら間違いに気がついた場合、申告期限内であれば「訂正申告」ができる。

●期限内に確定申告と同様の手続きで提出

期限内に行う訂正申告の方法は、確定申告と同様で修正したものを提出するだけだ。ただしいくつか注意点があるので、以下でふれておこう。

●訂正申告の注意点

訂正申告の注意事項として、すでに提出済みの添付書類に関して再びコピーを提出する必要がある。その際、表題の余白に「訂正申告」と赤字で明記しなければならない。

先に還付申告を行っていた場合、すでに処理が行われていると、訂正申告を受け付けてもらえないことがある。還付申告をした後で、訂正申告を行う場合は管轄の税務署に問い合わせておくことが必要だ。

e-Taxで確定申告を行った場合の訂正申告

e-Taxで確定申告を行った場合、申告期限内にオンラインの画面上で訂正ができるので便利だ。また、すべての帳票を再送信する必要もない。

更正の請求の手続きについて

次に「更正の請求」に関してもふれておこう。

●更正の請求を行うには条件がある

更正の請求は、用いられるための条件がある。

確定申告の期限を過ぎてから税額を多く申告してしまった場合と、還付されるべき税額を少なく申告してしまった場合にのみ用いられる修正手段である。請求内容が税務署に妥当と認められた際は、還付が行われる。

具体的な手続きとしては「所得税及び復興特別所得税の更正の請求書」に必要事項を記載して提出する。

【関連記事】

・住民税の普通徴収とは?特別徴収との違いやメリット・デメリットを解説

・投資信託の平均利回りとリターンはどれくらい?リスクと計算方法も解説

・日本人の貯金と投資の割合は?ビジネスパーソンの約4割が資産運用を実践

・厚生年金基金とは?厚生年金と何が違うの?

・住民税と市民税はどう違うのか?やさしい税金の基礎知識